ФСК отчет МСФО за 2016 год

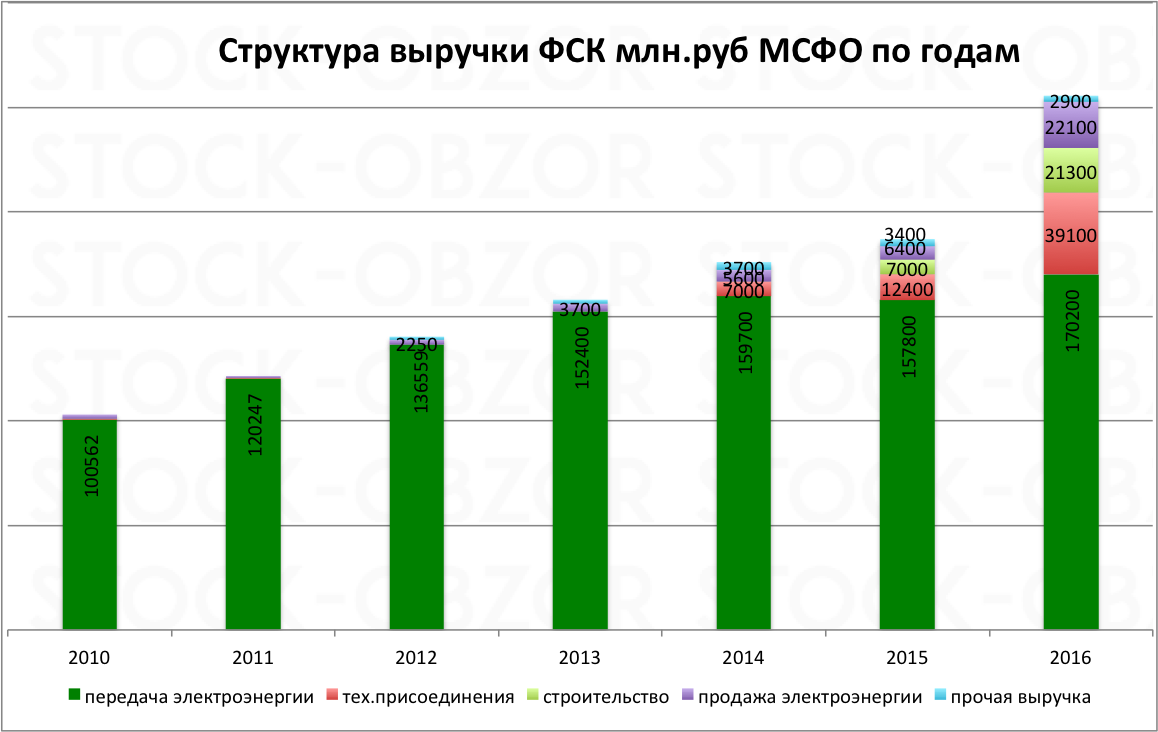

Основной источник выручки (от передачи электроэнергии) вырос с 157,8 до 170 млрд.рублей на 7,9%. Скорее всего рост продолжится, поскольку тариф на передачу электроэнергии будет расти и дальше. В 2016 году тариф вырос на 7,5%. В 2017 году рост будет на 5,5 %, в 2018 году на 3%, в 2019 году на 3%. И это очень позитивный момент для компании и ее акционеров, так как тарифная база формирует основной источник дохода ФСК.

Основной источник выручки (от передачи электроэнергии) вырос с 157,8 до 170 млрд.рублей на 7,9%. Скорее всего рост продолжится, поскольку тариф на передачу электроэнергии будет расти и дальше. В 2016 году тариф вырос на 7,5%. В 2017 году рост будет на 5,5 %, в 2018 году на 3%, в 2019 году на 3%. И это очень позитивный момент для компании и ее акционеров, так как тарифная база формирует основной источник дохода ФСК.

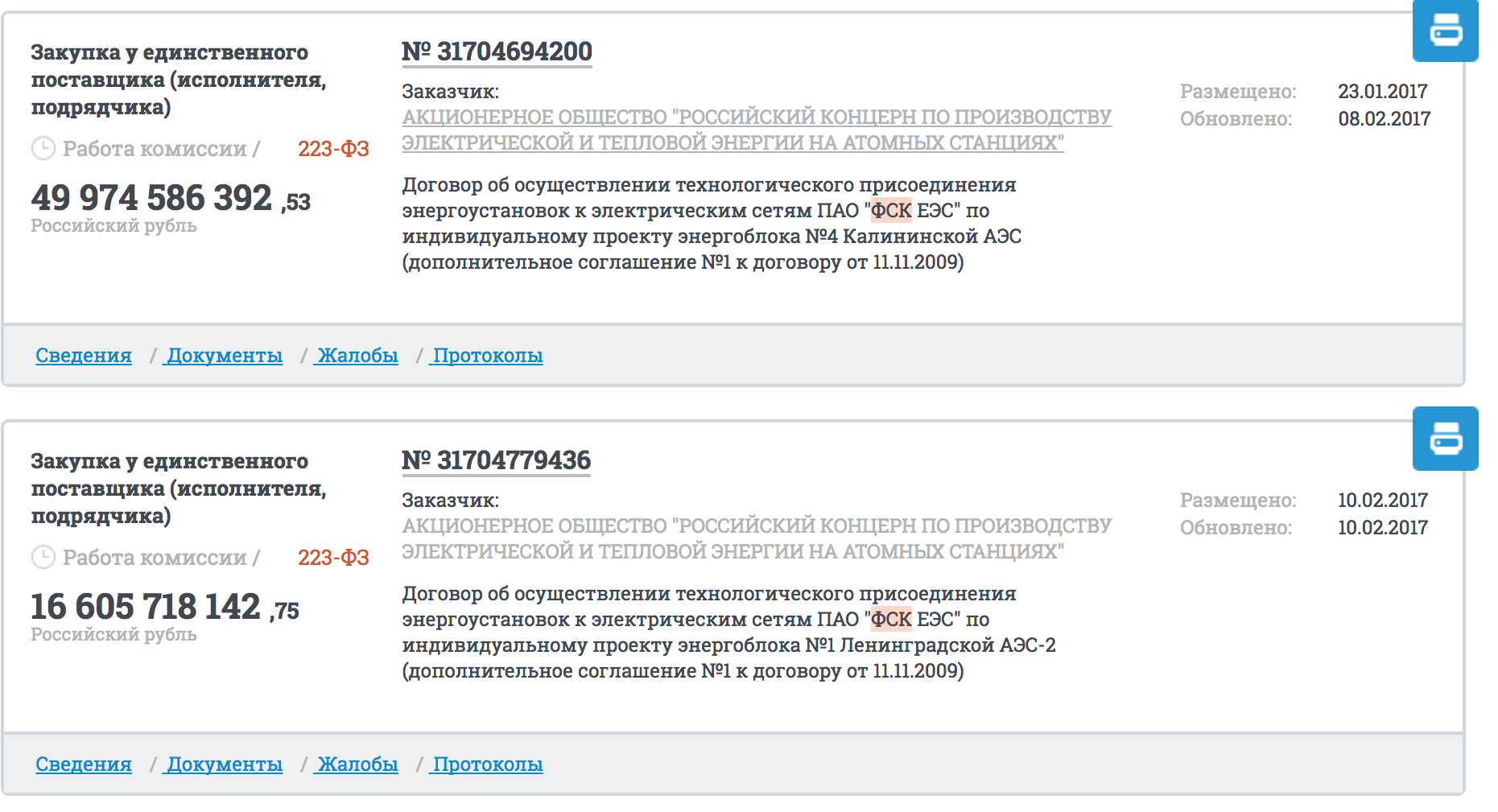

Очень сильно на выручку в 2016 году повлияли технологические присоединения. В 2016 году завершены работы по технологическому присоединению электростанций (+26,7 млрд. рублей). Причем важно понимать, что в 2017 году выручка от тех.присоединений не упадет, поскольку ФСК получила заказа от Росэнергоатома на 66 млрд. рублей (Ленинградская АЭС 16 млрд., Калининградская АЭС в рассрочку 50 млрд.). Это важный фактор, не учтенный рынком.

Выручка от строительства в 2016 году выросла на 15,7 млрд. рублей за услуги по генподрядным контрактам ДО ФСК ЕЭС.

Выручка от продажи электроэнергии в 2016 году выросла в 3,5 раза (+15,7 млрд рублей) в связи с ростом объемов реализации ДО ФСК ЕЭС.

Общая выручка выросла на 36,7% в 2016 году.

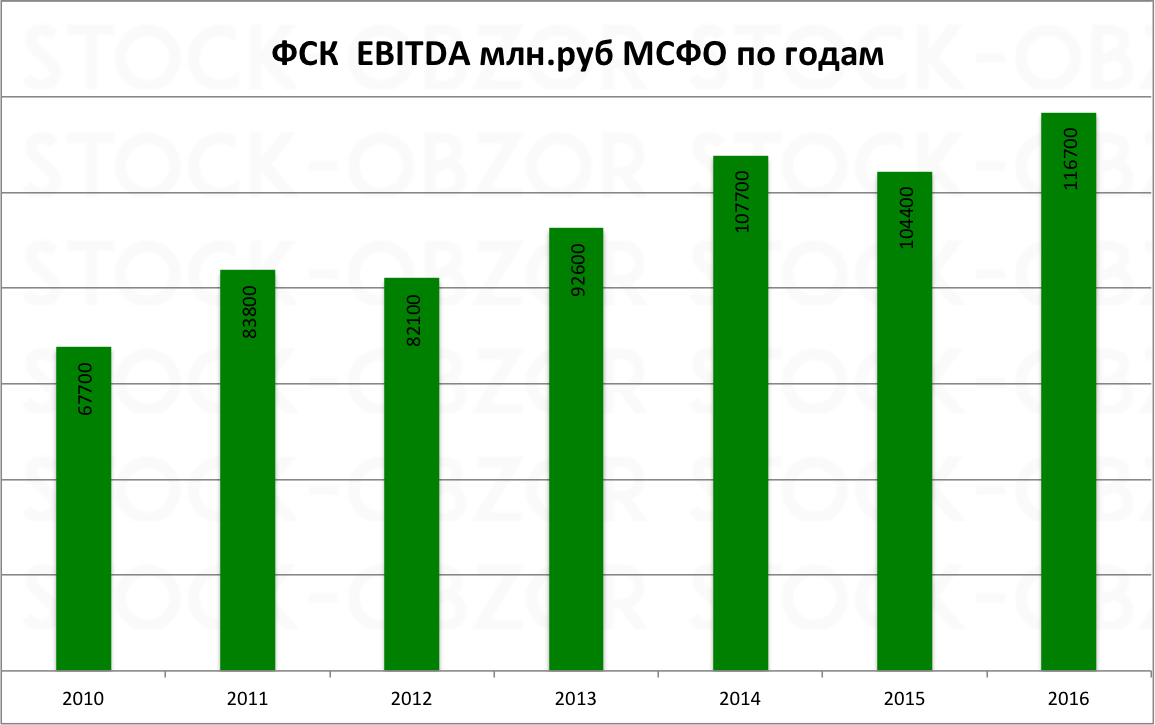

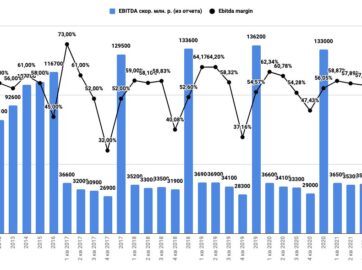

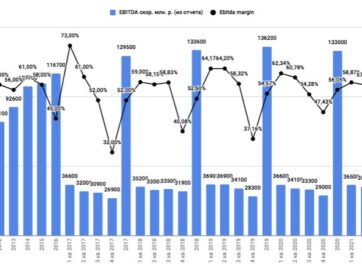

EBITDA также подросла. Плюс 11% к 2015 году.

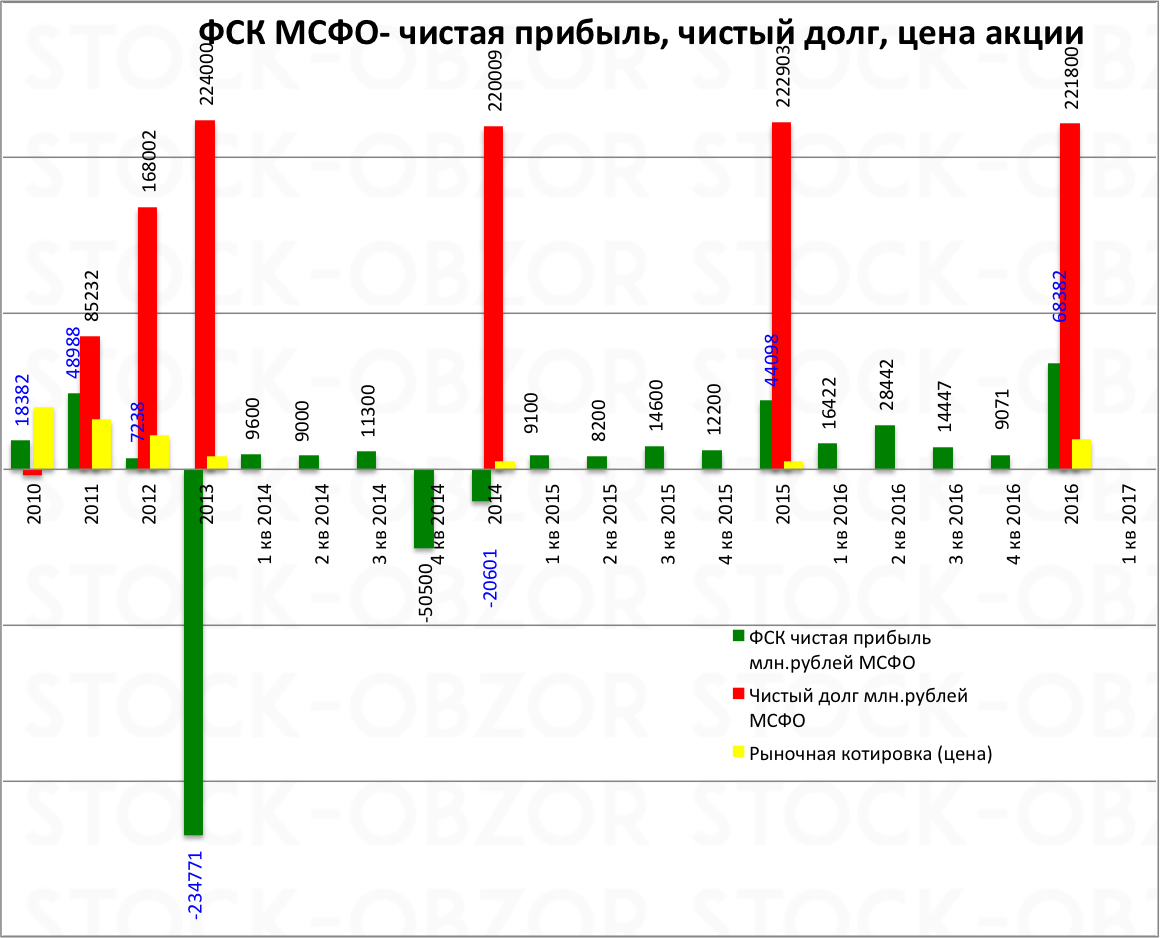

Чистая прибыль выросла на 55% до 68,3 млрд. рублей.

Чистый долг сократился на 0,5% и составил 221,8 млрд. рублей.

Совокупный доход за 2016 вырос по сравнению к 2015 года на 160% и составил 124,4 млрд. рублей. Сюда входит переоценка доли ФСК в Интер-РАО, акции которой хорошо прибавили в 2016 году. Продажа доли ФСК в Интер-РАО может состояться в 2017 году. Это позволит ФСК снизить долговую нагрузку на 50-80 млрд. рублей. Аналогичная ситуация была с акциями Иркутскэнерго у Интер-РАО.

Я не вижу факторов, способных уменьшить прибыль в 2017 году, так как тарифы на передачу электроэнергии индексируются и имеется 2 больших заказа на технологические присоединения АЭС. Долг есть, но его легко можно снизить, продав долю в Интер-РАО.

Из негатива можно отметить только то, что менеджмент компании ФСК занижает прогнозы по прибыли. C 2017 по 2020 года планируется средняя чистая прибыль в размере 20 млрд. рублей. Но такие пессимистичные прогнозы были и раньше и не сбывались. В 2015 году чистая прибыль прогнозировалась руководством ФСК на уровне 7 млрд. рублей. В итоге в 2015 году получили — 44 млрд. рублей.

По мультипликаторам EV/EBITDA и NET DEBT/EBITDA ФСК остается неприлично дешев

EV/EBITDA — 3,9. То есть инвестиции в компанию окупаются за 4 года, если EBITDA останется на том же уровне.

NET DEBT/EBITDA — 1,9. Долг можно погасить за счет прибыли EBITDA за 2 года, а фактически с учетом продажи доли в Интер-РАО еще быстрее.

Дивиденды ФСК за 2016 года

По итогам 2015 года ФСК заплатила почти 17 млрд. руб., что составило 39% от прибыли по МСФО или 98% от прибыли по РСБУ за 2015 год. Какие варианты могут быть в этом году?

-50% по МСФО — это 2,6 копейки на акцию (16% годовых). Реалистичный вариант с учетом решения Правительства!

-25% по МСФО — 1,3 копейки на акцию (8% годовых).

-25% по РСБУ без переоценки пакета Ирао, то есть от 52 млрд. -это 1 копейка на акцию. Пессимистичный вариант.

Даже 7-8% див.доходности это все равно неплохо (это рыночная доходность), тем более бумага имеет отличный потенциал роста в будущем.

Анисимов Илья

4 комментария

Владимир

03.06.2017

Хороший сайт. Наткнулся случайно. Все по делу без ненужной шелухи. Хотелось бы ещё видеть инфу о перспективах эмитентов (куда идёт капекс и оценку будущей стоимости товарной продукции и сырья). Спасибо за Вашу работу

Илья Анисимов

03.06.2017

Владимир, спасибо за отзыв и конструктивные предложения.

abookz.net

17.06.2017

___123___ФСК отчет МСФО 2016___123___

Сергей

14.01.2018

Спасибо за качественную работу! Ожидаете ли дальнейшего снижения акций ФСК? От каких уровней советуете подбирать бумагу? Спасибо.