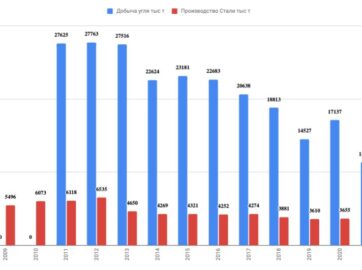

«Мечел» операционные результаты за 3 кв. и 9 месяцев 2019 г. (снизил добычу угла на 7% г/г)

«Мечел» в 3 квартале 2019 г. увеличил добычу угля на 15% по сравнению со 2 кварталом до 5,29 млн тонн.

Добыча угля за 9 месяцев 2019 года снизилась на 7% по сравннеию с аналогичным периодом прошлого года до 13,426 млн тонн.

Производство чугуна в 3 кваратле снизилось на 7% до 794 тыс. тонн, за 9 месяцев текущего года снизилось на 10% — до 2 530 тыс. тонн.

Производство стали в 3 квартале 2019 года снизилось на 5% до 888 тыс. тонн, за 9 месяцев — на 8% до 2 750 тыс. тонн.

Реализация ККУ в 3 квартале снизилась на 10% до 1 720 тыс. тонн, за 9 месяцев 2019 года на 1% до 5 333 тыс. тонн. Что касается цен на основной продукт компании – концентрат коксующегося угля (ККУ), а также другие марки металлургического угля, начиная с 3 квартала ключевые рынки характеризовались высокой волатильностью и продемонстрировали существенное снижение цен, которое составило в среднем порядка 20%, а в отдельные периоды падение доходило до 30%, если сравнивать с началом квартала.

«Однако, по нашему мнению, которое совпадает с консенсус-прогнозом ведущих международных инвестбанков, спрос и ценовые индикаторы в ближайшие годы останутся достаточно стабильными благодаря потребителям из Азиатско-Тихоокеанского региона«, — отметил генеральный директор ПАО «Мечел» Олег Коржов.

- Разбор статьи А.Мовчана «Почему Мосбиржа показывает рекордный рост, несмотря на застой в экономике?»

- Сравнение доходности индекса Мосбиржи MCFTR, индекса S&P500TR (в рублях), рублевой инфляции и доллара; доля инфляции в индексе Мосбиржи MCFTR на текущий момент

- Максимальные доходности на российском фондовом рынке

- Все, что нужно знать о мультипликаторах: как их правильно применять на российском рынке и есть ли альтернатива?

- Инвестирование в российские компании проигрывает инфляции?

- Финансовый кризис — лучшее время покупать акции (исторический анализ падений индекса ММВБ)

- Основные стратегии торговли на фондовом рынке (доходная и стоимостная стратегия)

- Непродовольственный ритейл по итогам 2020 года. Актуализация информации и перспективы.

- Обзор компаний сектора «продовольственный ритейл». Достижение целевой цены для покупки.

- Обзор сетевых и генерирующих компаний по итогам 2020 года.

- Обзор компаний финансового сектора по итогам 2020 года. Выбираем лучших. Прогноз дивидендов за 2021 год.

- Обзор компаний металлургического сектора по итогам 2020 года.

- Обзор компаний нефтяного сектора по итогам 2020 года. Стоит ли держать Татнефть?

- Обзор рынка электромобилей по итогам 2020 года. Тренды, обзор китайского рынка, перспективы сектора. Стоит ли инвестировать на текущей коррекции?

- Непродовольственный ритейл по итогам 3-го квартала 2020. Перспективы Детского мира и М.Видео-Эльдорадо.

- «X5» VS «МАГНИТ» по итогам 9 месяцев 2020 года. Перспективы компаний.

- Обзор металлургического сектора по итогам 3-го кв. 2020 года. Впереди успешный год?

Наша группа VK—>присоединиться