Прибыль «Мечела» за 2020 год упала на 66%

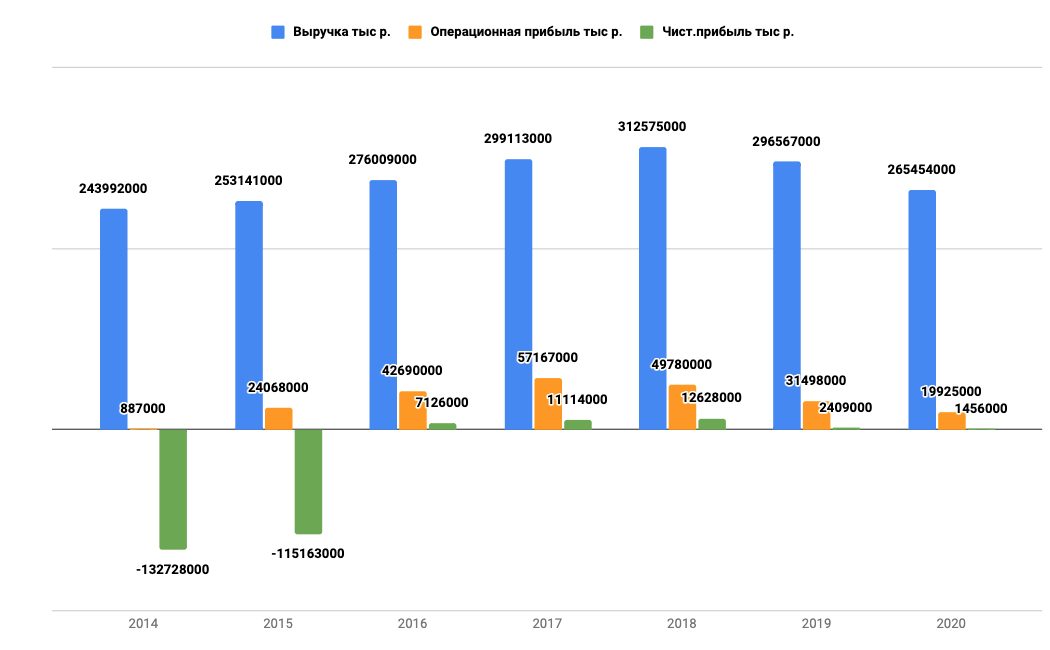

Выручка в январе-декабре снизилась на 8% — до 265,454 млрд рублей.

Операционная прибыль составила 19,925 млрд рублей, сократившись на 42%.

Прибыль «Мечела» за 2020 год по МСФО упала на 66% — до 808 млн рублей, сообщила компания. Значительное влияние на динамику показателя оказал рост отрицательных курсовых разниц по валютной задолженности на 54,7 млрд рублей в связи с ослаблением рубля по отношению к доллару США и евро в отчетном периоде, что частично было нивелировано положительным эффектом от продажи Эльгинского угольного комплекса.

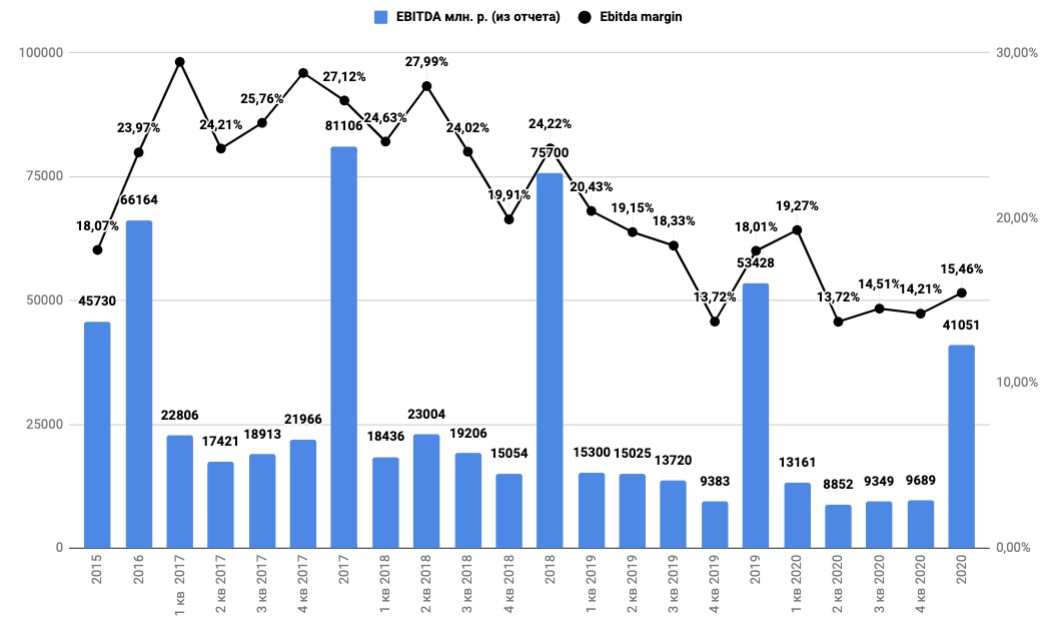

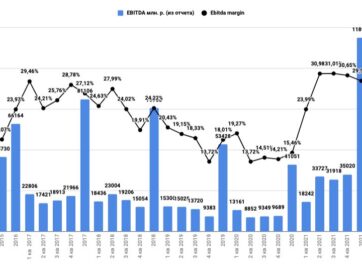

Показатель EBITDA снизился на 23% — до 41,051 млрд рублей.

Рентабельность EBITD сократилась на 3 пп. до 15%.

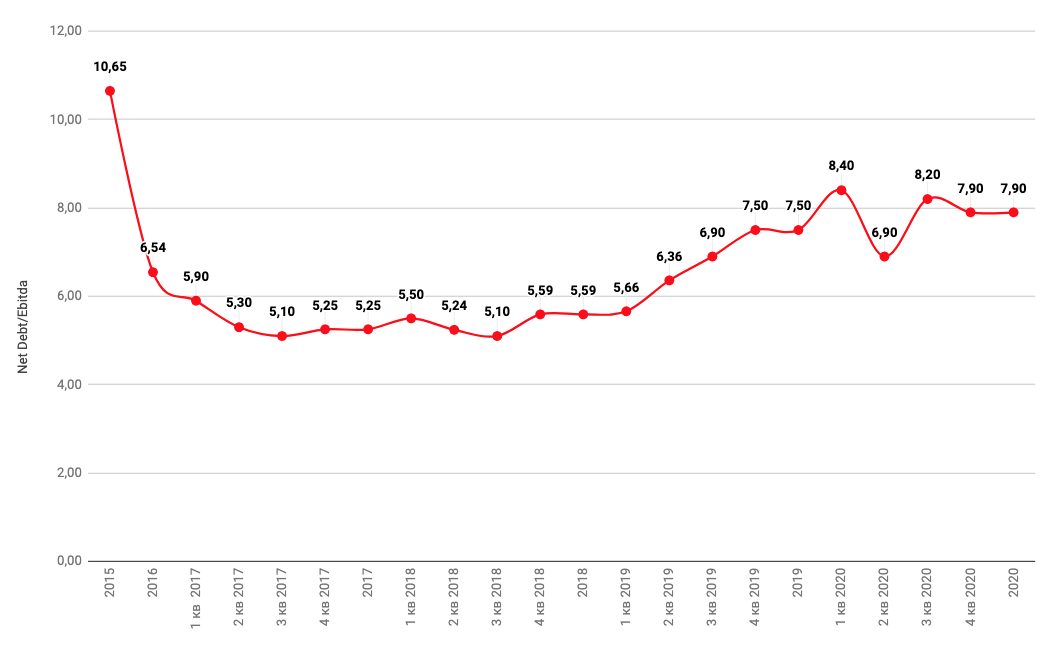

Соотношение чистого долга к EBITDA составило на конец 2020 года 7,9, при этом на конец 2019 года соотношение было 7,5. Увеличение показателя обусловлено, главным образом, ростом рублевой оценки валютной части долга на фоне ослабления курса рубля по отношению к доллару США и евро на 31 декабря 2020 года по сравнению с курсами на 31 декабря 2019 года, а также снижением показателя EBITDA за последние 12 месяцев, закончившихся 31 декабря 2020 года.

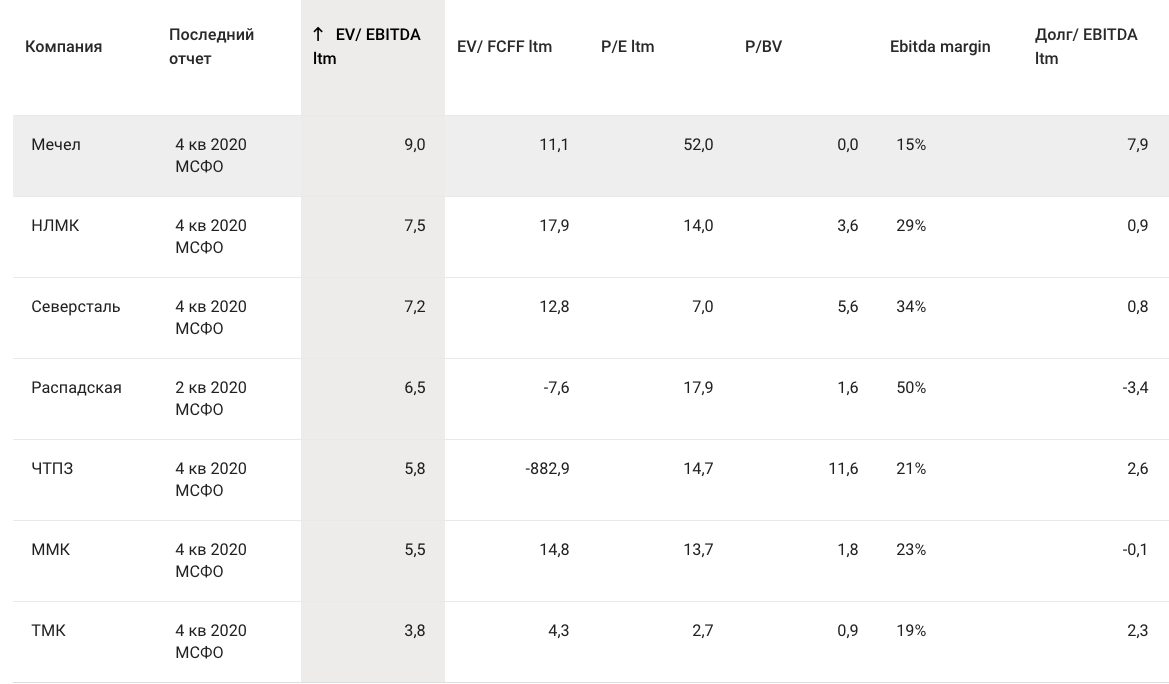

Мультипликаторы

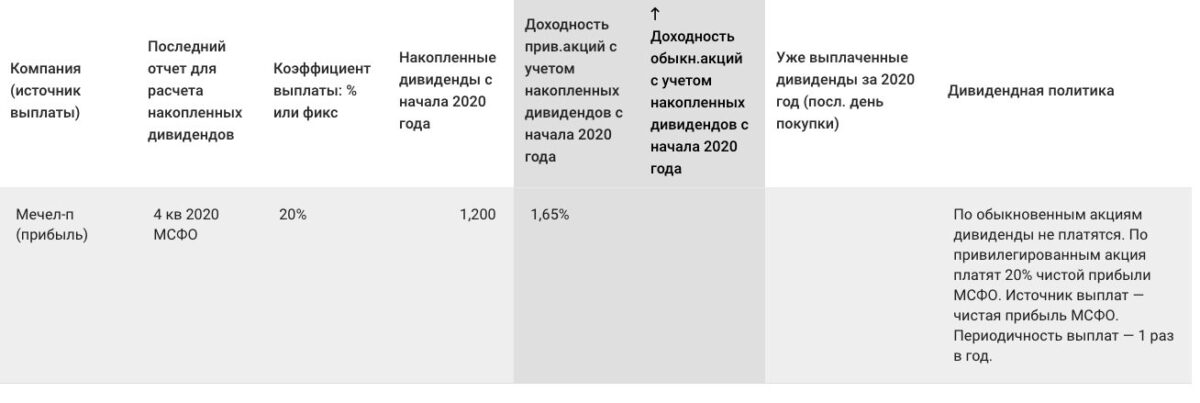

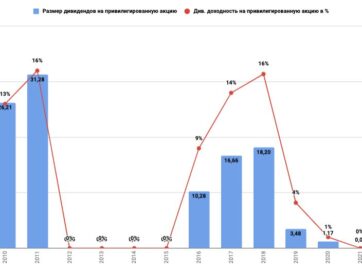

Дивиденды за 2020 год -1,2 р. на «преф»

Генеральный директор ПАО «Мечел» Олег Коржов прокомментировал:

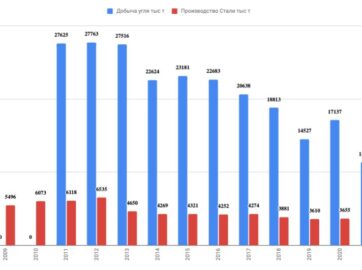

«Консолидированная выручка Группы по итогам 2020 года составила 265,5 млрд рублей, снизившись на 8% относительно 2019 года. Показатель EBITDA составил 41,1 млрд рублей, уменьшившись на 23% год к году. Порядка 60% снижения выручки пришлось на горнодобывающий дивизион. Причиной стало существенное ослабление цен на угольную продукцию по сравнению с предшествующим годом. В условиях коронавирусных ограничений многие металлургические предприятия по всему миру сокращали производство, что не могло не повлиять на спрос на металлургические угли и, соответственно, на их цену. В конце года рынок демонстрировал признаки восстановления, но из-за ограничительных мер со стороны Китая на импорт угля из Австралии, цены на уголь в странах за пределами КНР оставались на низком уровне под давлением этого фактора. Высокие цены в Китае в некоторой степени поддержали выручку нашего горнодобывающего дивизиона. В четвертом квартале мы насколько могли, с учетом обязательств по долгосрочным контрактам перед нашими партнерами из других стран, нарастили отгрузки сырья на этот рынок. Эти обстоятельства во многом стали причиной снижения консолидированного показателя EBITDA. По остальным дивизионам динамика этого показателя год к году была положительной. Сокращение выручки металлургического дивизиона также было связано с пандемией коронавируса. В условиях, когда многие предприятия-потребители стали снижали свою активность, спрос на некоторые виды продукции наших металлургических предприятий заметно ослаб. К сожалению, это снижение зачастую касалось продукции с высокой добавленной стоимостью, такой, например, как штампованные изделия. Хочу отдельно отметить, что наши предприятия продолжали стабильно работать, несмотря на все сложности, с которыми пришлось столкнуться в прошлом году, показав по сравнению с 2019 годом увеличение объемов добычи угля на 10%, рост выплавки чугуна на 6% и стали – на 1%. Рост производства в металлургическом дивизионе был связан с завершением в марте 2020 года капитальных ремонтов домны и конвертера на ЧМК.

С учетом того, что в 2021 году таких крупных ремонтов не запланировано, мы ожидаем, что объемы выплавки стали по итогам текущего года вырастут порядка на 10% и превысят 4 млн тонн. Добыча угля выросла за счет наращивания парка горнотранспортной техники и увеличения объема вскрышных и добычных работ на «Южном Кузбассе». Мы продолжаем реализацию программ развития наших предприятий, модернизации техники и оборудования. Уделяем большое внимание экологической составляющей нашей деятельности. Новые инвестиционные проекты предусматривают реализацию мероприятий по снижению промышленных выбросов и сбросов. Так, например, в Челябинске в рамках федерального проекта «Чистый воздух» компания подписала два экологических соглашения с органами власти и еще одно дополнительное соглашение по сокращению влияния на водные объекты, по которым взяла на себя обязательства по снижению выбросов в атмосферу на 15 тыс. тонн в год, сброс в водные объекты сократится в три раза. Общий объем инвестиций по этим соглашениям составит 14,5 млрд рублей. Чтобы эта работа велась последовательно и системно, в этом году мы ввели в структуру управления Компании позицию заместителя генерального директора по экологии и природоохранной деятельности. Уверены, что этот шаг позволит ускорить реализацию экологических программ и внедрение современных методов управления природоохранными процессами на предприятиях Группы. Складывающиеся в начале 2021 года рыночные условия благоприятны для Группы. Текущая ценовая конъюнктура при стабильных объемах производства и реализации продукции позволит нам генерировать денежные потоки, достаточные для обслуживания кредитов, сокращения долговой нагрузки, финансирования инвестиционных проектов и развития наших предприятий»

Заместитель генерального директора по экономике и финансам ПАО «Мечел» Нелли Галеева прокомментировала:

«Консолидированный показатель EBITDA за 2020 год составил 41,1 млрд рублей. Прибыль, приходящаяся на акционеров ПАО «Мечел», составила 0,8 млрд рублей, что на 1,6 млрд рублей меньше аналогичного показателя за 2019 год. Значительное влияние на динамику показателя оказал рост отрицательных курсовых разниц по валютной задолженности на 54,7 млрд рублей в связи с ослаблением рубля по отношению к доллару США и евро в отчетном периоде, что частично было нивелировано положительным эффектом от продажи Эльгинского угольного комплекса. Группа улучшила финансовые показатели в четвертом квартале: выручка от реализации третьим лицам за четвертый квартал 2020 года увеличилась на 8% в сравнении с предыдущим кварталом и составила 69,3 млрд рублей, консолидированный показатель EBITDA составил 9,7 млрд рублей, что на 4% превышает аналогичный показатель третьего квартала. Прибыль, приходящаяся на акционеров ПАО «Мечел», за четвертый квартал 2020 года составила 16,6 млрд рублей, что на 42,6 млрд рублей выше финансового результата за третий квартал 2020 года, по итогам которого был зафиксирован убыток, приходящийся на акционеров ПАО «Мечел», в сумме 26 млрд рублей. Значительное влияние на динамику показателя помимо повышения операционной эффективности оказал рост положительных курсовых разниц по валютной задолженности на 30 млрд рублей в связи с укреплением рубля в четвертом квартале. Операционный денежный поток от основной деятельности сократился год к году на 19,8 млрд рублей (37,9 млрд рублей в 2020 году против 57,7 млрд рублей в 2019 году). Основной причиной является снижение выручки на фоне снижения цен на угольную продукцию на мировых и внутренних рынках и снижение объемов продаж штампованных изделий в металлургическом сегменте. Операционный денежный поток от основной деятельности в четвертом квартале 2020 года вырос до 9 млрд рублей по сравнению с 4,8 млрд рублей в третьем квартале 2020 года. Денежный поток остается достаточным не только для обеспечения операционных потребностей Группы, но и для снижения долговой нагрузки. За 2020 год финансовые расходы Группы снизились в сравнении с 2019 годом на 8,8 млрд рублей или на 26%, это произошло в связи с погашением части кредитов ГПБ и ВТБ за счет 3 продажи компаний Эльгинского угольного комплекса и со снижением ключевой ставки Банка России. Эти же факторы повлияли на снижение суммы выплаченных процентов, включая капитализированные проценты и проценты по договорам аренды. За 2020 год этот показатель составил 23 млрд рублей, что меньше на 8,2 млрд рублей или на 26,3% по сравнению с аналогичным показателем за 2019 год (31,2 млрд рублей). Сумма выплаченных процентов, включая капитализированные проценты и проценты по договорам аренды, в четвертом квартале 2020 года увеличилась за счет изменения средних курсов евро и доллара и составила 4,3 млрд рублей по сравнению с 4,1 млрд рублей в третьем квартале 2020 года. По состоянию на текущую дату стоимость долгового портфеля составляет 5,4% к начислению и к уплате. Чистый долг Группы без пеней, штрафов и опционов на 31 декабря 2020 года в сравнении с аналогичным показателем на конец 2019 года сократился на 74,8 млрд рублей и составил 325,6 млрд рублей. Это изменение обусловлено чистым погашением задолженности на 99,5 млрд рублей преимущественно в связи с погашением кредитов ГПБ и ВТБ за счет средств от продажи активов и уменьшением кредитов в связи с эффектом от прекращенной деятельности в результате выбытия компаний Эльгинского угольного комплекса на сумму 9,5 млрд. рублей, что частично было нивелировано отрицательной курсовой разницей в сумме 36,1 млрд рублей из-за ослабления рубля по отношению к доллару США и евро. Соотношение чистого долга к EBITDA составило на конец 2020 года 7,9, при этом на конец 2019 года соотношение было 7,5. Увеличение показателя обусловлено, главным образом, ростом рублевой оценки валютной части долга на фоне ослабления курса рубля по отношению к доллару США и евро на 31 декабря 2020 года по сравнению с курсами на 31 декабря 2019 года, а также снижением показателя EBITDA за последние 12 месяцев, закончившихся 31 декабря 2020 года. Структура кредитного портфеля на текущий момент составляет: 55% в рублях, оставшаяся часть — в иностранной валюте. Доля банков с государственным участием составляет 86%.

- Непродовольственный ритейл по итогам 2020 года. Актуализация информации и перспективы.

- Обзор компаний сектора «продовольственный ритейл». Достижение целевой цены для покупки.

- Обзор сетевых и генерирующих компаний по итогам 2020 года.

- Обзор компаний финансового сектора по итогам 2020 года. Выбираем лучших. Прогноз дивидендов за 2021 год.

- Обзор компаний металлургического сектора по итогам 2020 года.

- Обзор компаний нефтяного сектора по итогам 2020 года. Стоит ли держать Татнефть?

- Обзор рынка электромобилей по итогам 2020 года. Тренды, обзор китайского рынка, перспективы сектора. Стоит ли инвестировать на текущей коррекции?