Выручка «Полиметалла» за 2020 год выросла на 28%

«Полиметалл продемонстрировал рекордную прибыль в 2020 году в условиях сложной обстановки в мире. Отличные финансовые результаты, благоприятная конъюнктура цен на металлы и стабильно низкие затраты способствовали значительному увеличению денежного потока и дивидендов, а также существенному снижению уровня долга. Нам удалось достичь нулевого показателя смертельного травматизма и минимизировать влияние пандемии коронавируса на сотрудников, местное население и производственную деятельность», – заявил главный исполнительный директор Группы Виталий Несис.

Выручка «Полиметалла» за 2020 год выросла на 28% и составила $2865 млн ($2241 млн в 2019 году).

Средние цены реализации золота и серебра соответствовали динамике рынка и выросли на 27%. Объем продаж золота составил 1392 тыс. унций, увеличившись на 2% по сравнению с предыдущим годом, объем продаж серебра при этом снизился на 13% до 19,3 млн унций, в соответствии с динамикой производства.

Чистая прибыль составила рекордные $1086 млн ($ 483 млн в 2019 году), при этом базовая прибыль на акцию составила $2,30 (US$ 1,02 на акцию в 2019 году) за счет роста операционной прибыли. Скорректированная чистая прибыль выросла на 82% и составила $1 072 млн ($586 млн в 2019 году).

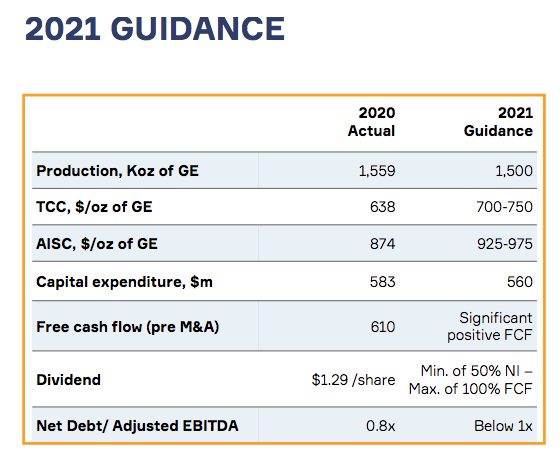

Денежные затраты Группы составили US$ 638 на унцию золотого эквивалента, снизившись на 3% по сравнению с прошлым годом, что на 2% меньше нижнего значения прогноза затрат US$650-700 на унцию. Снижение произошло в результате ослабления российского рубля и казахстанского тенге, что компенсировало дополнительные расходы, связанные с пандемией коронавируса и ростом платежей по НДПИ на фоне увеличения цен на металлы.

Совокупные денежные затраты практически не изменились по сравнению с 2019 годом и составили US$874 на унцию золотого эквивалента, превысив на 1% прошлогодний уровень, но оставаясь в рамках прогноза US$ 850-900 на унцию золотого эквивалента на 2020 год за счет увеличения объемов вскрышных работ и обновления парка горной техники на фоне высоких цен на металлы.

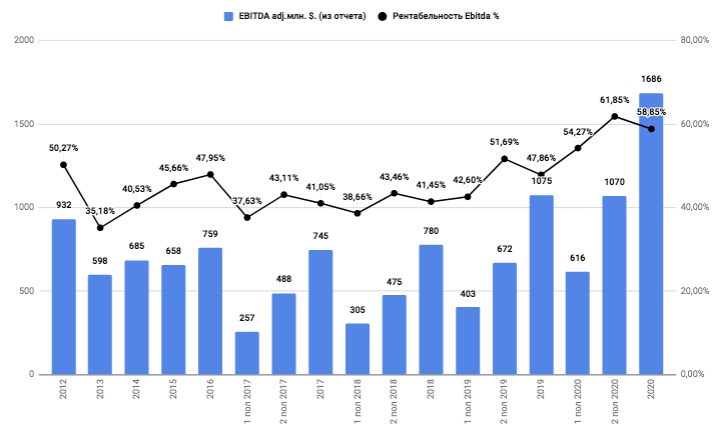

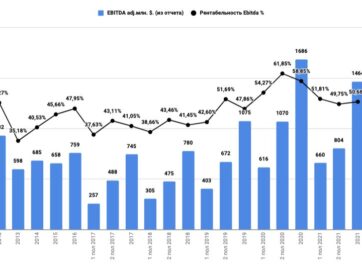

Скорректированная EBITDA выросла на 57% по сравнению с прошлым годом, достигнув рекордного значения в $1686 млн благодаря росту объемов производства, увеличению цен на металлы и низкому уровню затрат. Рентабельность по скорректированной EBITDA выросла на 11 п.п. и достигла абсолютного максимума в 59% (48% в 2019 году).

Капитальные затраты составили $ 583 млн, увеличившись на 34% по сравнению с US$ 436 млн в 2019году, и превысили прогноз на 8%. Как было объявлено ранее, их рост связан с ускоренными инвестициями в проекты для устранения влияния пандемии коронавируса на график их реализации и ростом капитализированной подземной проходки и вскрыши для обеспечения операционной гибкости на фоне возросших эпидемиологических рисков. Группа выполняет строительные работы на АГМК-2 и Нежданинском согласно графику.

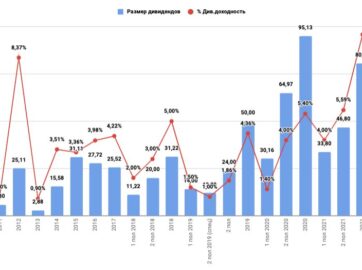

Долговая нагрузка

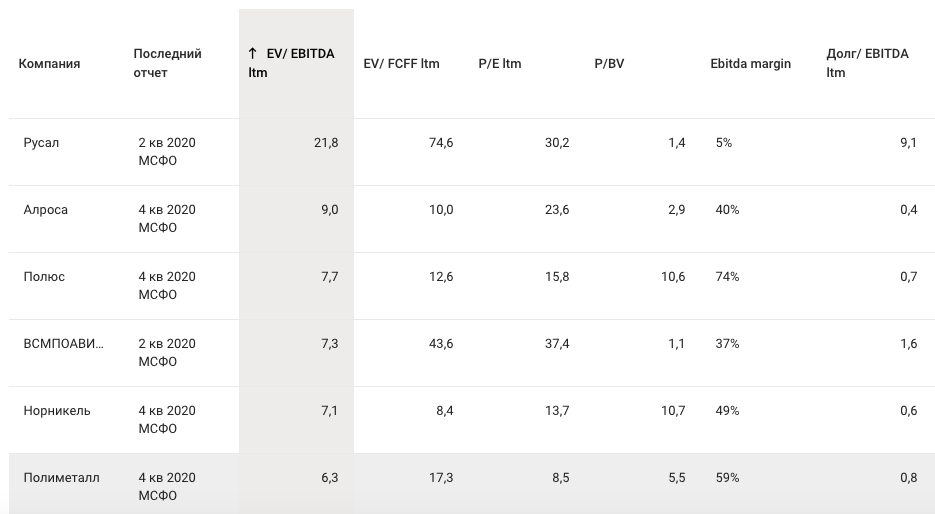

Мультипликаторы

Прогноз

- Непродовольственный ритейл по итогам 2020 года. Актуализация информации и перспективы.

- Обзор компаний сектора «продовольственный ритейл». Достижение целевой цены для покупки.

- Обзор сетевых и генерирующих компаний по итогам 2020 года.

- Обзор компаний финансового сектора по итогам 2020 года. Выбираем лучших. Прогноз дивидендов за 2021 год.

- Обзор компаний металлургического сектора по итогам 2020 года.

- Обзор компаний нефтяного сектора по итогам 2020 года. Стоит ли держать Татнефть?

- Обзор рынка электромобилей по итогам 2020 года. Тренды, обзор китайского рынка, перспективы сектора. Стоит ли инвестировать на текущей коррекции?