«X5 Retail Group» отчет за 3 кв. 2019 г. МСФО (чистая прибыль снизилась на 72,3%)

Чистая прибыль в 3 квартале упала на 72,3% — до 2,238 млрд рублей.

Рентабельность скорректированной чистой прибыли по МСБУ (IAS) 17 составила 1,8% (1,1% по МСФО (IFRS) 16). Чистая прибыль в 3 кв. 2019 г. включает единовременную корректировку в размере 5,3 млрд рублей, связанную с трансформацией «Карусели» (в основном из-за обесценения внеоборотных активов).

Выручка составила 421,96 млрд рублей. Темп роста выручки составил 12,4% г/г благодаря росту сопоставимых (LFL) продаж на 3,9% и росту торговой площади на 13,9% (вклад в рост выручки +8,5%).

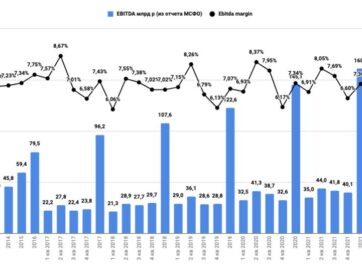

Скорректированный EBITDA вырос на 7,6% — до 29,9 млрд рублей. Рентабельность скорректированного показателя EBITDA по МСБУ (IAS) 17 составила 7,1% (12,4% по МСФО (IFRS) 16).

Показатель Чистый долг/EBITDA по МСБУ (IAS) 17 составил 1,75x по состоянию на 30 сентября 2019 г.

Скорректированный EBITDA вырос на 7,6% — до 29,9 млрд рублей. Рентабельность скорректированного показателя EBITDA по МСБУ (IAS) 17 составила 7,1% (12,4% по МСФО (IFRS) 16).

Показатель Чистый долг/EBITDA по МСБУ (IAS) 17 составил 1,75x по состоянию на 30 сентября 2019 г.

Валовая рентабельность по МСБУ (IAS) 17 снизилась на 10 базисных пунктов (б.п.) г/г до 24,5% (24.9% по МСФО (IFRS) 16) в 3 кв. 2019 г. в основном под влиянием таргетированных инвестиций в цены.

Административные, общие и коммерческие расходы (SG&A) без учета расходов на амортизацию и обесценение, LTI, выплат на основе акций и эффекта трансформации «Карусели» по МСБУ (IAS) 17, как процент от выручки, выросли на 35 б.п. г/г до 18,2% в основном в связи с ростом затрат на персонал из-за корректировки системы мотивации сотрудников розницы в соответствии с рыночными тенденциями и инициатив по снижению текучести персонала.

Наша группа VK—>присоединиться