Экосистема «Сбербанка» не принесет существенной прибыли раньше 2030 года — источники

(Рейтер) — Экосистема «Сбербанка» не сможет тягаться с банковским бизнесом по прибыли еще 10 лет — монетизировать ее госбанк, по собственным прогнозам, сможет не раньше 2030 года, сказали Рейтер два источника, близких к наблюдательному совету банка.

Такой прогноз топ-менеджмент «Сбербанка» представил наблюдательному совету, сказал один из собеседников Рейтер. По его словам, он был представлен по требованию некоторых членов совета, так как до сих пор Сбербанк избегал каких-либо оценок потенциального срока окупаемости экосистемы.

«Речь идет о том, какова будет доля экосистемы в выручке всей группы. Сейчас эта доля не превышает 1%, к концу 2023 года ожидается на уровне 5% и лишь в 2030 году она будет сопоставима с доходами банковского бизнеса», — сказал он.

Отвечая на вопрос о потенциальном сроке окупаемости компаний экосистемы, финансовый директор банка Александра Бурико сказала в ходе телеконференции по итогам третьего квартала, что топ-менеджмент не будет давать таких оценок, а о результатах предпочитает рассказывать по факту их наличия.

В предыдущей стратегии «Сбербанк» приводил прогноз, что к 2025 году около 30% выручки компаний будет приходиться на экосистемы.

Ранее такой срок — 2030 год — вообще никогда не упоминался, сказал постоянный участник встреч «Сбербанка» с инвесторами.

«Такой прогноз находится за пределами горизонта текущей стратегии, несмотря на то что текущий менеджмент закладывает фундамент», — считает аналитик ВТБ Капитала Михаил Шлемов.

Монетизация инвестиций может происходить не только по размеру выручки и прибыли, но и через публичную оценку, сказал он, а у Сбербанка были планы листинга части бизнесов экосистемы на бирже. В таком случае монетизация инвестиций может произойти значительно быстрее — через рост акционерной стоимости, а не только за счет роста прибыли, сказал он.

В декабре 2019 года первый зампред «Сбербанка» Лев Хасис перечислял кандидатов на IPO в структуре экосистемы, среди которых были «Яндекс.Маркет» (выкуплен «Яндексом» во время раздела активов) и «Яндекс.Деньги», занимающаяся решениями в области биометрии VisionLabs, сервис доставки из магазинов продуктов и товаров «СберМаркет», «Ситимобил», Delivery Club, медиахолдинг Рамблер и онлайн-кинотеатр Okko.

«Яндекс.Маркет» больше не входит в экосистему «Сбербанка» после раздела активов между партнерами, а партнерство с Mail.ru Group под вопросом, сказали Рейтер источники, близкие к обеим сторонам.

Флагманом технологической трансформации «Сбербанк» объявил себя, презентуя стратегию развития в 2017 году.

«Мы начинаем активное строительство экосистемы нефинансовых бизнесов для удовлетворения конечных потребностей клиентов», — говорилось в ней.

В качестве примера топ-менеджмент «Сбера» приводил крупнейшие мировые компании из сектора интернет-коммерции: Amazon, Alibaba Group.

Госбанк начал формировать вокруг себя сеть организаций, которые занимались всем – от поиска врачей до аутсорсинга бухгалтерии. Госбанк вложил в покупку и развитие 50 компаний $2 миллиарда. Выручка «Сбербанка» от нефинансовых сервисов в 2019 году составляла 35 миллиардов рублей, а по итогам текущего года госбанк планировал удвоить эту сумму.

Президент «Сбербанка» Герман Греф говорил ранее, что экосистема со временем сможет потягаться по размерам бизнеса и капитализации с основным бизнесом «Сбера» — банковским.

«2030-й год лежит за пределами не только новой стратегии, но даже за пределами компетенции нынешнего менеджмента. Давать такие оценки неосмотрительно, — сказал один из источников Рейтер. — По сути, это означает, что топ-менеджмент не может четко сформулировать, когда экосистема выйдет хотя бы на уровень безубыточности».

Пресс-служба «Сбербанка» отказалась от комментариев.

«Мы со «Сбербанком» выстраиваем две самостоятельные экосистемы, и можем конкурировать в некоторых нишах, что нисколько не противоречит совместному паритетному развитию активов вокруг фудтеха и транспорта», — говорится в ответе Mail.ru на запрос Рейтер о партнерстве со «Сбербанком».

- Непродовольственный ритейл по итогам 2020 года. Актуализация информации и перспективы.

- Обзор компаний сектора «продовольственный ритейл». Достижение целевой цены для покупки.

- Обзор сетевых и генерирующих компаний по итогам 2020 года.

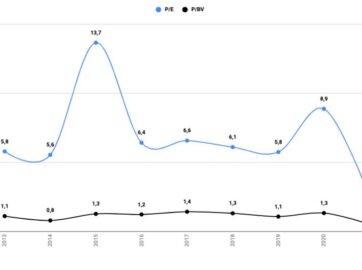

- Обзор компаний финансового сектора по итогам 2020 года. Выбираем лучших. Прогноз дивидендов за 2021 год.

- Обзор компаний металлургического сектора по итогам 2020 года.

- Обзор компаний нефтяного сектора по итогам 2020 года. Стоит ли держать Татнефть?

- Обзор рынка электромобилей по итогам 2020 года. Тренды, обзор китайского рынка, перспективы сектора. Стоит ли инвестировать на текущей коррекции?