Фосагро — системообразующая компания в секторе удобрений как долгосрочная инвестиция с хорошими дивидендами

ФосАгро полностью подходит под критерии наших инвестиционных решений, так как компания системообразующая, является одним из крупнейших мировых производителей фосфорсодержащих удобрений, платит хорошие дивиденды и имеет хороший потенциал дальнейшего роста.

Коротко о компании

ФосАгро — один из ведущих вертикально интегрированных производителей фосфорсодержащих удобрений в мире. Компания владеет российскими активами в сегментах добычи, производства, логистики и сбыта и отличается стабильно низкой себестоимостью продукции по сравнению с другими производителями.

Жизненный цикл фосфорсодержащих удобрений начинается на рудниках АО «Апатит» на Кольском полуострове, где ведется добыча уникального высококачественного фосфатного сырья, практически не содержащего кадмия и иных вредных примесей. Производимые на его основе удобрения, используемые для выращивания сельхозпродукции, которая попадает к конечному потребителю, являются одними из наиболее безопасных в мире.

Гибкая и эффективная модель производства позволяет ФосАгро выпускать свыше 35 марок удобрений и другой готовой продукции для нужд потребителей из более чем 100 стран. Компания располагает собственной сбытовой сетью на территории России, а также торговыми представительствами на приоритетных внешних рынках в странах Латинской Америки, Европы и Азии. Вертикальная интеграция логистических операций, в том числе наличие собственного вагонного парка и открытие перевалочного терминала в порту Уст-Луга, также способствует поддержанию себестоимости продукции «ФосАгро» на стабильно низком уровне.

Финансовые показатели ФосАгро

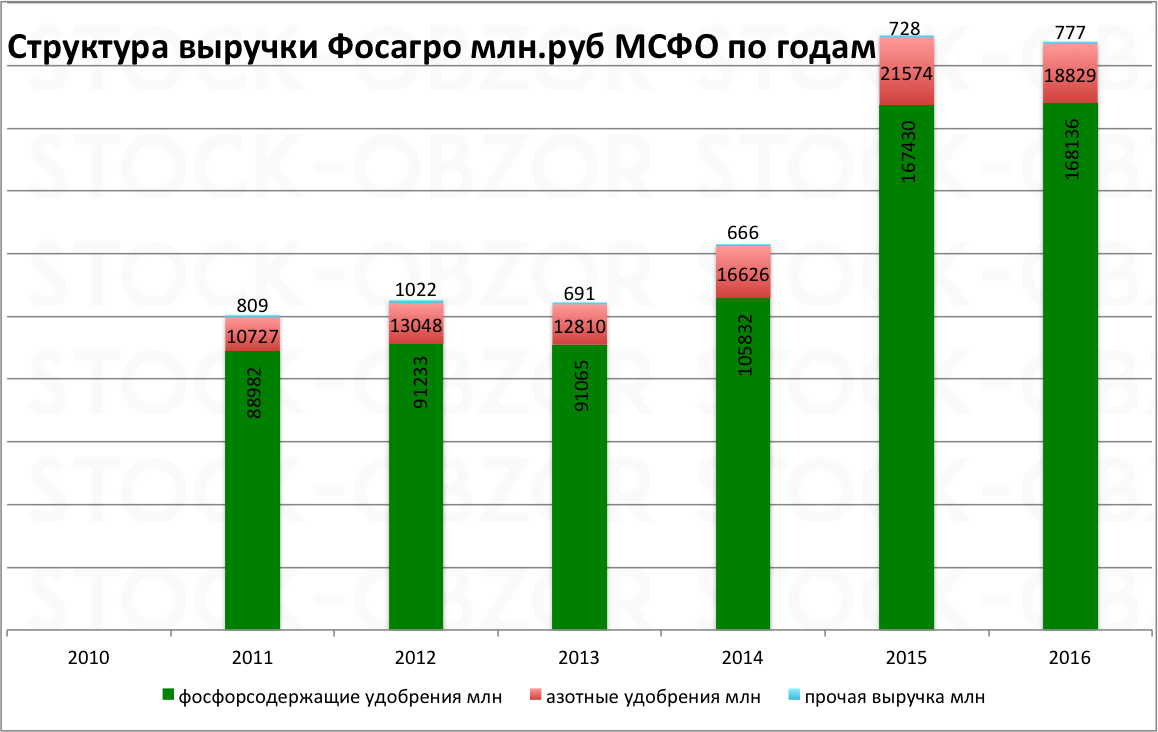

В 2016 году выручка компании составила 187,7 млрд. руб.

Как видно на диаграмме ниже, 90% выручка компании формируется от фосфорсодержащих удобрений, то есть изменение цен на такие удобрения, как DAP/MAP и NPS/NPK наиболее чувствительно для компании.

Выручка компании ежегодно растет, как и объемы производства удобрений.

По регионам выручка ФосгАгро по итогам прошлого года распределилась следующим образом

- Россия — 63 млрд. рублей (только 30% выручки поступает с российского внутреннего рынка, остальное соответственно от экспорта).

- Европа — 46 млрд. рублей

- Северная и Латинская Америка — 33 млрд. рублей

- Азия — 23 млрд. рублей

- СНГ — 16 млрд. рублей

Большой объем удобрений идет на экспорт, поэтому девальвация рубля — хороший драйвер роста чистой прибыли компании.

Сегмент фосфорсодержащих удобрений

Цены на фосфорсодержащие удобрения в 2016 году

Средний уровень цен на DAP (FOB Тампа) и МАР (FOB Балтика/Черное море) в 2016 г. составил 347 долларов США за тонну и 339 долларов США за тонну соответственно, что на 24% и 26% ниже, чем в 2015 г.

Структура выручки фосфорсодержащих продуктов в 2016 году

- DAP/MAP — 64 млрд. Цены на DAP можно отслеживать по ссылке.

- NPK/NPS — 49 млрд. Цены на NPK можно отслеживать по ссылке.

- Апатитовый концентрат — 26 млрд.

- MCP — 10 млрд.

Сегмент азотных удобрений

Цены на азотные удобрения в 2016 году

Средняя цена на карбамид (карбамид больше всего влияет на выручку в сегменте азотных удобрений) в 2016 г. составила 194 доллара США на тонну (FOB Балтика) по сравнению с 267 долларов США на тонну в 2015 г.

Структура выручки азотных продуктов в 2016 году

- Карбамид -14,1 млрд. рублей. Цены на карбамид можно отслеживать по ссылке.

- Аммиачная селитра — 4,6 млрд. рублей. Цены на аммиачную селитру можно отслеживать по ссылке.

В 2016 году отменена антидемпинговая пошлина на ввоз карбамида производства ФосАгро в США, одного из крупнейших в мире импортеров данного вида удобрений.

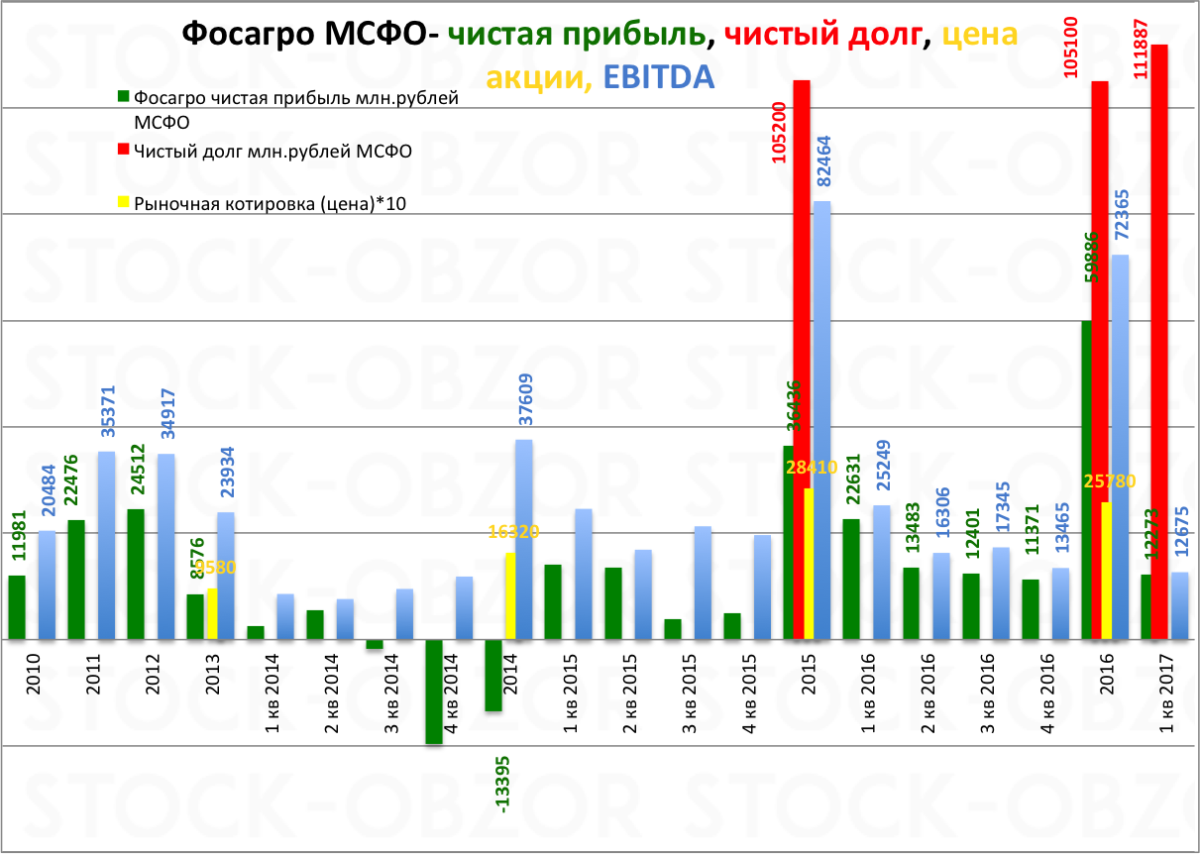

Чистая прибыль, чистый долг и Ebitda ФосАгро

Девальвация рубля в 2016 г. по сравнению с 2015 г. (средний курс доллара США в 2016 г. и 2015 г. составил 67,03 рублей и 60,96 рублей соответственно) оказала поддержку показателям ФосАгро за отчетный период в связи с тем, что цены на основную продукцию компании на зарубежных рынках выражены в долларах США, тогда как затраты — в основном в рублях.

Первый квартал 2017 года получился ожидаемо слабый из-за укрепления рубля и продолжающегося снижения цен на удобрения. 2 квартал 2017 года, скорее всего, будет еще слабее из-за крепкого рубля.

Конъюнктура цен на рынке удобрений

Увеличение поставок удобрений со стороны крупных игроков, реализовавших крупномасштабные проекты, привело к значительному снижению цен. Снижение цен на сырье (фосфорную кислоту) также позволило некоторым неинтегрированным производителям минеральных удобрений увеличить объемы производства, сокращая таким образом потребность в их импорте.

В то же время мировой спрос на фосфорсодержащие удобрения оставался стабильно высоким: согласно данным IFA, в 2016 году он вырос более чем на 3%. Это значительно более высокий темп роста, чем в сегментах азотсодержащих и калийных удобрений.

Поддержку росту спроса оказали два фактора: восстановление объемов потребления удобрений в странах Латинской Америки и стабильная ситуация на рынках Южной Азии.

Продажи ФосАгро на приоритетном российском рынке выросли на впечатляющие 30%. В 2016 году российский рынок оставался одним из наиболее быстрорастущих в мире. По предварительным данным Российской ассоциации производителей удобрений, его рост составил 16% по сравнению с 2015 годом благодаря серьезному развитию сельского хозяйства (вследствие реализуемой государственной политики и поддержки отрасли со стороны производителей минеральных удобрений).

Прогноз по ценам на удобрения от ФосАгро

2017 год начался для ФосАгро с минимальных цен за последние семь лет. Однако, в отличие от 2016 года, ценовая конъюнктура будет меняться в соответствии с традиционными для рынка сезонными колебаниями. В сочетании с возобновлением роста цен на аммиак и рационализацией поставок со стороны китайских производителей, продукция которых отличается высокой себестоимостью, отсутствие переизбытка предложения должно привести к увеличению цен. С другой стороны, в 2017 году продолжится запуск новых заводов в Северной Африке и Саудовской Аравии, что безусловно будет оказывать сдерживающее влияние на рост цены.

Инвестиционная программа

ФосАгро продолжает реализацию крупных стратегических проектов (строительство нового агрегата по производству аммиака и линии по производству гранулированного карбамида мощностью 760 тыс. т и 500 тыс. т в год соответственно), которые в долгосрочной перспективе позволят укрепить позиции Компании как одного из ведущих производителей удобрений в мире. Работы ведутся согласно намеченному графику, а ввод объектов в эксплуатацию запланирован на осень 2017 год.

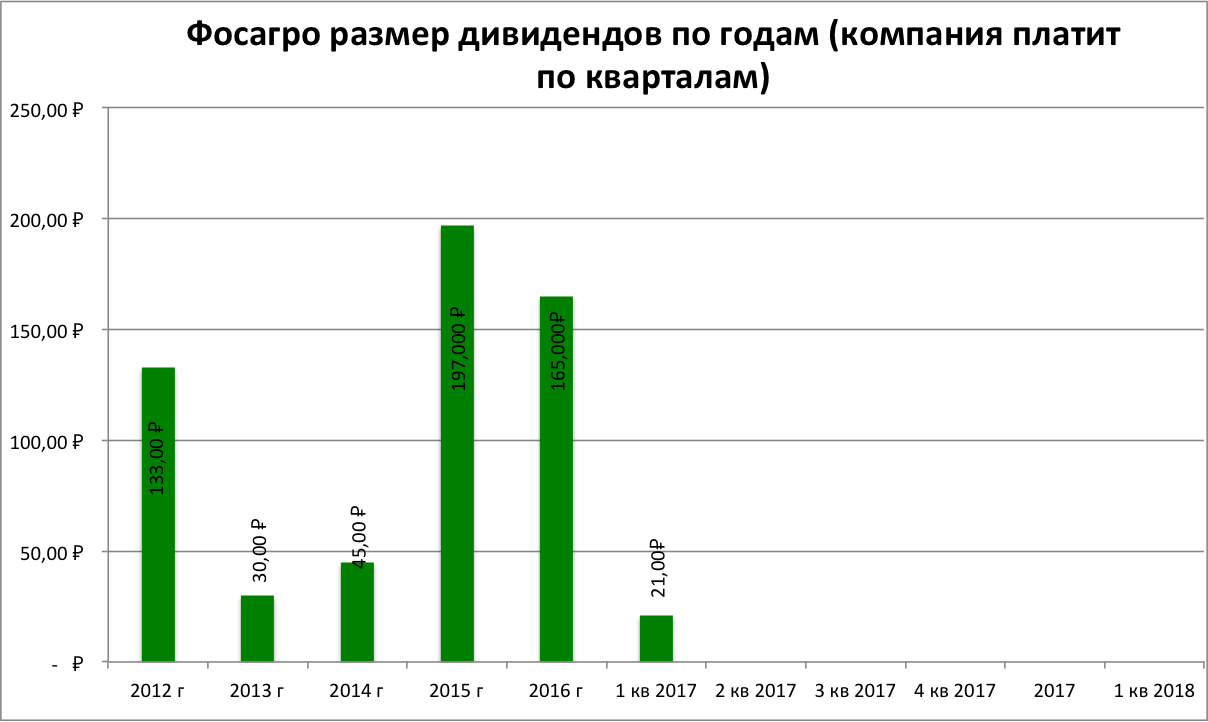

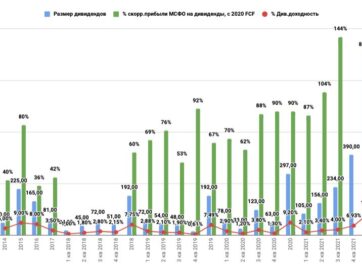

Дивидендная политика ФосАгро

ФосАгро планирует в будущем выплату дивидендов в размере 30-50% от рассчитанной в соответствии с требованиями МСФО консолидированной прибыли, причитающейся собственникам ФосАгро, скорректированной на нереализованные положительные/(отрицательные) курсовые разницы. См.подробнее дивидендный календарь.

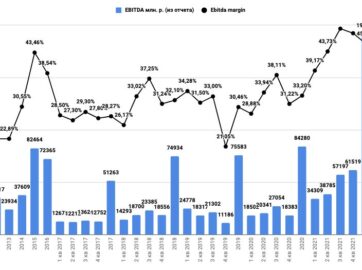

Мультипликаторы ФосАгро по итогам 1 квартала 2017 года

EV/Ebitda — 8. Показатель стал больше в связи со снижением Ebitda в 1 квартале 2017 года. По итогам 2016 года EV/Ebitda составлял 6.

Net debt/Ebitda — 1,7. Компания ставит цель достичь показателя — 1.

Итог

У ФосАгро два основных риска — продолжение снижения цен на удобрения и крепкий рубль. Второй риск менее опасен для инвестора, так как в долгосрочной перспективе рубль c очень высокой долей вероятности будет девальвироваться и об этом уже без стеснения говорят в Правительстве. Предсказать будущие цены на удобрения практически невозможно, так как слишком много факторов влияющих на предложение (при этом мировой спрос на фосфорсодержащие удобрения относительно стабилен и растет) и нужно просто ждать разворота.

Какие возможные драйверы увеличения капитализации ФосАгро:

- восстановление цен на удобрения (сейчас мы на локальном минимуме);

- падения курса рубля (так как 70% выручки от экспорта);

- рост потребления удобрений в России в связи с развитием сектора сельского хозяйства (кстати, продажи в России за прошлый год выросли на 30% и похоже этот тренд будет продолжаться дальше);

- ввод новых мощностей ФосАгро осенью 2017 года, что снизит себестоимость продаж и повысить объем производства на 20% (с запуском комплекса по производству аммиака и линии по производству гранулированного карбамида компания сможет использовать аммиак собственного производства вместо закупки его у сторонних производителей. Благодаря этому затраты ФосАгро будут сокращаться, а объемы продаж расти. Это окажет положительное влияние на свободный денежный поток и потенциальные дивидендные выплаты);

Основной риск сейчас — неизвестно как долго цены на удобрения будут падать.

Считаю, что актив очень хороший в долгосрочной перспективе, но для тех, кто не покупал заранее возможно увидим более низкую цену для входа после отчета за 2 квартал, в который мы наблюдали крепкий рубль и низкие цены на удобрения.

Анисимов Илья

9 комментариев

Аремм

04.08.2017

Классный обзор ! спасибо! Ждем отчета за 2 квартал)

Артем

04.08.2017

Классный обзор ! спасибо! Ждем отчета за 2 квартал)

андрей

04.08.2017

супер

Иван

05.08.2017

Добрый день! Спасибо за сайт, надеюсь это только начало его развития! Статьи написаны понятно и доступно! На основании чего строиться предположение о девальвации рубля в ближайшее время?

Илья Анисимов

07.08.2017

Иван, добрый день. В краткосрочной перспективе на рост доллара могут повлиять ужесточение монетарной политики США, санкции, выплаты дивидендов российскими компаниями зарубежным инвесторам, валютные интервенции Минфина РФ и сложности в соблюдении квот добычи нефти среди стран-членов ОПЕК. Есть факторы, которые могут наоборот помешать росту доллара, но какие факторы будут иметь большую силу в краткосрочной перспективе никто не знает. А вот в перспективе 5-10 лет и более можно с большей уверенностью предположить, что доллар будет выше, чем сейчас в связи с тем, что внушительная часть бюджета страны формируется за счет поступления от экспорта (а резервы тратятся довольно быстро, как мы видим) и Россия как экспортоориентированное государство заинтересованно в более сильном долларе даже при текущих ценах на нефть, которые вряд ли смогут вернутся к докризисным 100 долларам.

Иван

08.08.2017

Спасибо за ответ! Свой портфель не раскрываете? Было бы интересно узнать во что инвестируете сами и в каких долях?

Илья Анисимов

10.08.2017

Иван, по итогам года напишу подробный отчет. Большая часть денег в долларе, на фондовом рынке широкий портфель с уклоном на электроэнергетику, металлы и нефтегазовый сектор. Список примерно такой, хотя уже есть изменения:

https://stock-obzor.ru/plan2017god/

Виталий

15.10.2017

Ответьте, пожлст, чистый долг (net debt) вы вычисляете собственноручно из годовых отчетов ФосАгро или же есть какая-либо база, откуда можно выцепить искомые данные?

Если вашим ответом является самостоятельный анализ годовых отчетов, то правильно ли я понимаю, что чистый долг рассчитывается как краткосрочные и долгосрочные кредиты и займы минус денежные средства и эквиваленты?

Заранее благодарю за ответ

Илья Анисимов

15.10.2017

Да, по такой формуле.