Инвестирование в российские компании проигрывает инфляции?

На написание данной статьи меня побудил ряд поступающих вопросов и замечаний о том, что инвестирование в российские компании не имеет никакого смысла из-за инфляции, поскольку вся прибыль инвесторов — не более чем фикция из-за роста цен.

Для того чтобы понять так ли это на самом деле, предлагаю сравнить индекс российских компаний ММВБ полной доходности с учетом дивидендов (MCFTRR) и инфляцию за несколько временных отрезков.

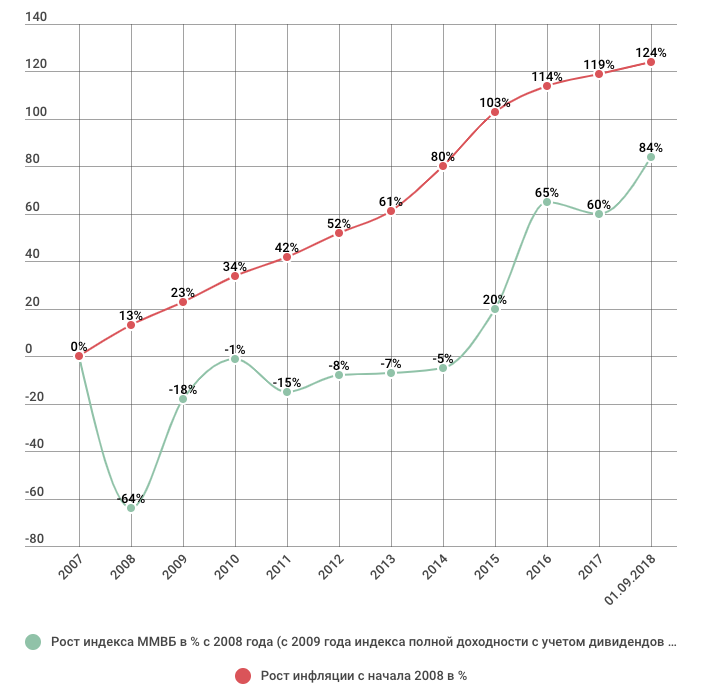

1. Первой отправной точкой будет докризисный 2008 год, на начало которого индекс ММВБ составлял 1888 пунктов.

Индекс с учетом дивидендов (MCFTRR) за неполные 11 лет по сентябрь 2018 года (MCFTRR — 3476 пунктов) прибавил 84%, а инфляций 124%.

Посмотрев на этот период, можно прийти к выводу, что инвестирование в российские акции — бесполезное занятие, т.к. доход не покрывает даже инфляцию.

То есть индексу ММВБ потребовалось более 9 лет для восстановления. Возникает резонный вопрос — какой смысл тогда инвестировать в российские компании, ведь вы бы 9 лет терпели убытки, а с учетом инфляции и вовсе были бы в минусе?

Дело в том, что брать за точку отсчета хаи индекса ММВБ 2008 года не корректно по следующей причине. Компании торговались с заоблачными мультипликаторами и с фундаментальной точки зрения не подходили для покупок (Газпром, например, стоил 25 годовых прибылей). В целом рынок был в 4 раза дороже, чем сейчас по P/E. Разумеется, инвестиции такого инвестора тоже окупятся, но для этого потребуется больше времени.

Иными словами, не рынок долго восстанавливался c 2008 года по настоящее время, а значение индекса в 2008 году было слишком высоким и не отражало фундаментальных показателей бизнеса для своего времени.

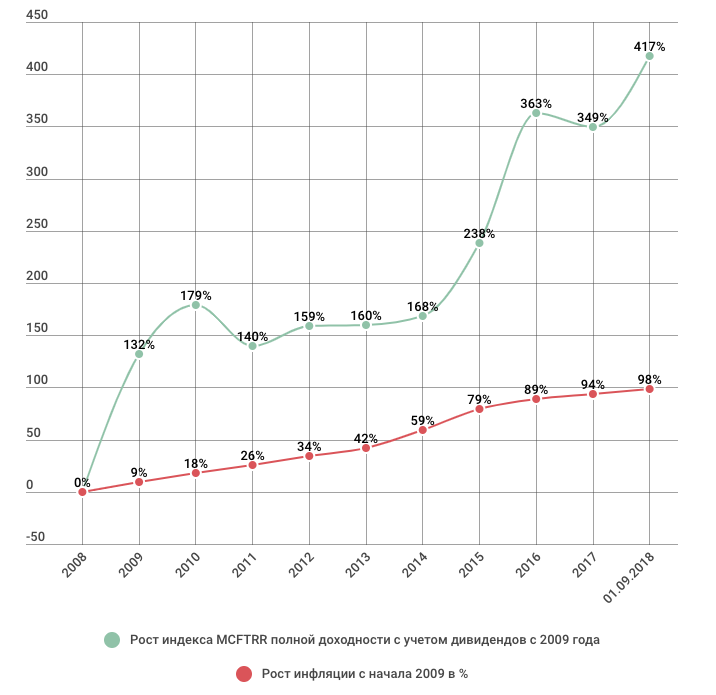

2. Далее возьмем посткризисный 2009 год, на начало которого индекс ММВБ полной доходности (MCFTRR) составлял 672 пункта.

Здесь мы видим полностью противоположную картину.

Индекс с учетом дивидендов (MCFTRR) за неполные 10 лет по сентябрь 2018 года (MCFTRR — 3476 пунктов) вырос на 417%, а инфляция на 98%.

Получается, что инвестирование в российские акции не такое бессмысленно занятие, как могло показаться.

На мой взгляд, хаи индекса 2008 года также некорректно брать для сравнения с будущей инфляцией, как и «дно» рынка последующего 2009 года.

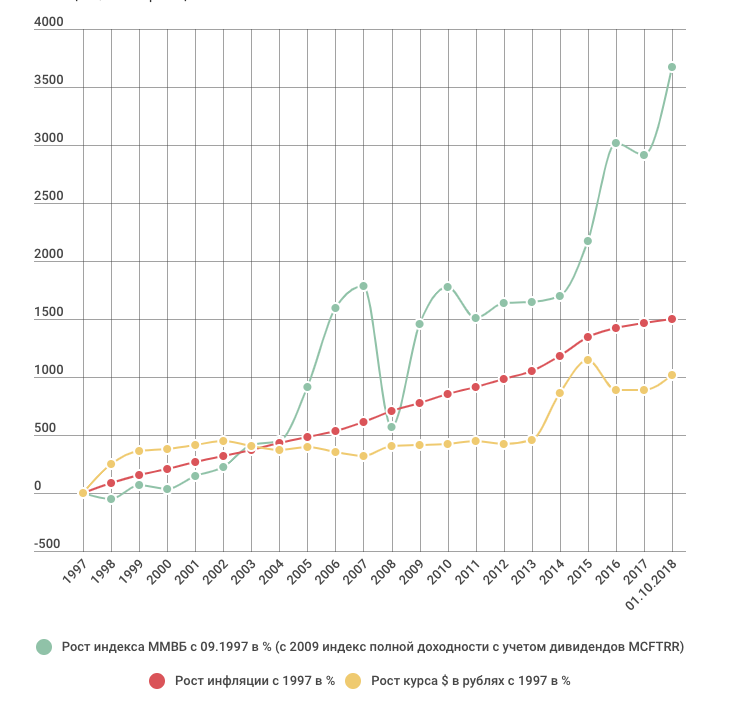

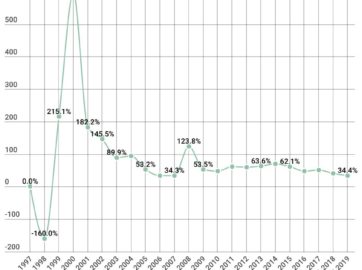

Теперь рассмотрим третий пример и взглянем на всю картину со стороны — с сентября 1997 года (с начала существования индекса российских компаний).

3. Значение индекса ММВБ — 100 пунктов, с 2009 года в индексе ММВБ полной доходности (MCFTRR) учитываются дивиденды.

Думаю, что весь период существования индекса можно поделить на 4 основных этапа.

С 1997 по 2002 гг. — индекс уступает инфляции (рынок акций очень дешев);

C 2003 по начало 2008 гг. — индекс стал существенно опережать инфляцию (на рынке акций надувается пузырь и рынок становится очень дорогим);

В конце 2008 (начале 2009 года) индекс вновь опустился ниже инфляции (рынок акций стал опять очень дешев).

С начала 2019 по настоящее время — индекс опять опережает инфляцию.

Основной вывод, который можно сделать, посмотрев на всю историю индекса, — в долгосрочной перспективе рост капитализации бизнеса (с учетом дивидендов) опережает инфляцию.

В долгосрочной перспективе доллар — не самый лучший инструмент для вложения: с 1997 года рост курса доллара не покрывал рублевую инфляцию. Хотя здесь тоже важна точка отсчета. Например, c 2014 года доллар опережает и акции, и инфляцию.

Дорог или дешев российский рынок относительно инфляции?

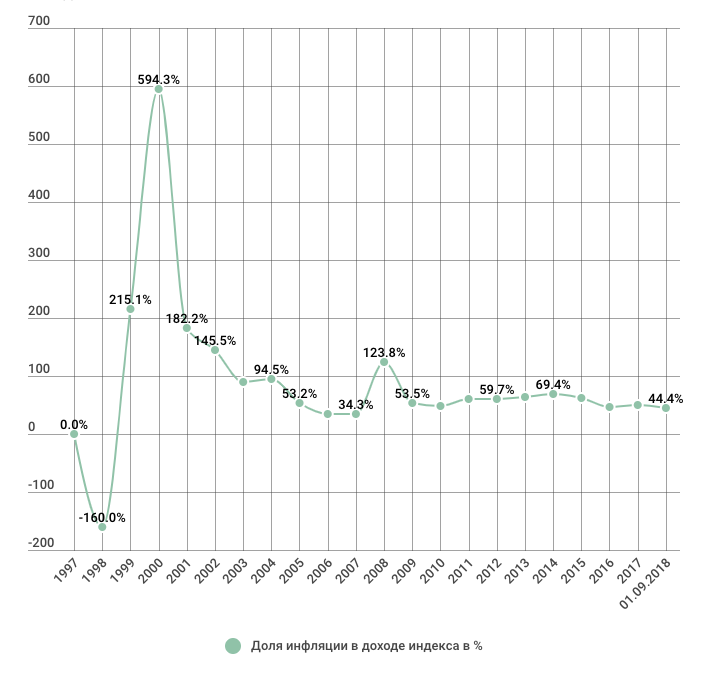

На мой взгляд, для понимания перегретости рынка можно обратить внимание на долю инфляции в индексе. Поскольку инфляция относительно стабильно растет и не волатильна в сравнении с индексом, то высокая ее доля в индексе говорит о том, что рынок дешев. В то же время если рынок останется на месте, а резко вырастет инфляция, то рано или поздно повышение цен отразится на росте индекса.

Доля инфляции в индексе >100% говорит о том, что инфляция опережает индекс (рынок аномально дешев): так было в 1997-2002 (594,3%-145,5%), в начале 2009 гг (123,8%).

Доля инфляции в индексе 100-70% также свидетельствует, что рынок акций дешев: так было в 2003 (89,9%), 2004 (94,5%) и начале 2015 гг (69,4%).

Доля инфляции в индексе 60-45% — среднее значение, характерное для 2010-2018 гг.

Доля инфляции в индексе <40% говорит о том, что рынок дорог (акции перекуплены). Минимальные значения были в 2006 (33,7%) и 2007 (34,3%) гг.

Сейчас, кстати, доля инфляции в индексе — 44,4 % при значении индекса MCFTRR — 3476. Похоже, что рынок не так уж и дешев относительно инфляции.

Если рассматривать соотношение инфляции и индекса в качестве индикатора, то последней хорошей точкой входа в рынок был период, когда инфляция и индекс сблизился до минимальных уровней — конец 2014 года за счет скачка инфляции и снижения рынка акций после крымских событий (доля инфляции в индексе составляла 69,4 %).

Выводы

- Инфляция — это естественный процесс, оказывающий влияние на акции, так как цены увеличивают именно компании и они (как и инвесторы) являются единственными бенефициарами роста цен. Рост цен приводит к росту прибыли компаний, что в итоге приводит к росту акций этих компаний.

- Точка отсчета при сравнении инфляции и индекса имеет решающее значение для определения итоговых результатов. Спекулянты для оправдания нецелесообразности инвестирования будут говорить, что рынок с начала 2008 года по сей день проигрывает инфляции. Инвесторы буду в качестве примера приводить, что начиная с 2009 года рынок акций существенно опередил инфляцию. Такие выборочные данные — не более чем манипуляции цифрами и попытки подогнать результаты под свои нужды. На мой взгляд, для объективности нужно смотреть только на максимальные сроки или убрать из расчетов периоды существенного отклонения индекса от инфляции, то есть учитывать период, когда доля инфляции в индексе находится в среднем диапазоне 60-45% (т.е. c 2010 года по сей день). В этот период, кстати, рост акций также опередил инфляцию.

- На коротких временных отрезков для того, чтобы отдача от инвестиций перекрыла инфляцию очень важна точка входа, для длинных горизонтов — это не так важно.

- Акции компаний — наилучший инструмент, позволяющий не только сберечь деньги от инфляции, но и получить дополнительную маржу сверх инфляции. В долгосрочной перспективе c 1997 года по сентябрь 2018 года рынок акций существенно опережает инфляцию.

- В идеале для вхождения в рынок нужно ждать моментов, когда доля инфляции в индексе максимальная. Вот некоторые примеры: 2003 — 89,9%, 2004 — 94,5%, 2009 — 123,8%, начало 2015 — 69,4%. Вхождение в рынок в эти периоды дает максимальную выгоду перед инфляцией. Эффект о таких вложений заметен даже в краткосрочной перспективе.

- Непродовольственный ритейл по итогам 2020 года. Актуализация информации и перспективы.

- Обзор компаний сектора «продовольственный ритейл». Достижение целевой цены для покупки.

- Обзор сетевых и генерирующих компаний по итогам 2020 года.

- Обзор компаний финансового сектора по итогам 2020 года. Выбираем лучших. Прогноз дивидендов за 2021 год.

- Обзор компаний металлургического сектора по итогам 2020 года.

- Обзор компаний нефтяного сектора по итогам 2020 года. Стоит ли держать Татнефть?

- Обзор рынка электромобилей по итогам 2020 года. Тренды, обзор китайского рынка, перспективы сектора. Стоит ли инвестировать на текущей коррекции?

- Непродовольственный ритейл по итогам 3-го квартала 2020. Перспективы Детского мира и М.Видео-Эльдорадо.

- «X5» VS «МАГНИТ» по итогам 9 месяцев 2020 года. Перспективы компаний.

- Обзор металлургического сектора по итогам 3-го кв. 2020 года. Впереди успешный год?

15 комментариев

Андрей

11.09.2018

Поделитесь, в чем и как строите графики

Алекс

11.09.2018

Вопрос у меня один, какой смысл тогда покупать акции российского рынка, когда можно покупать акции американского? Даже если тупо купить S&P500, это будет выгодней чем протирать штаны рассчитывая дивидендную доходность и показатели компаний. Какой в этом смысл, когда рубль обесценивается со скоростью света, а на нас накидывают все новые и новые санкции?

Анисимов Илья

11.09.2018

Хороший вопрос, если убрать из него эмоции.

Вы будете удивлены, но номинальная доходность S&P500 с учетом дивидендов с 1997 года ниже, чем ММВБ. За вычетом инфляции выходит примерно одинаковая реальная годовая доходность (https://dqydj.com/sp-500-return-calculator/). Как раз во многом за счет высоких дивидендов в России в последние годы.

Про обесценение рубля советую вам все же прочитать, что написано в статье и оперировать фактами. Нельзя рассматривать инфляцию в отрыве от бизнеса. Большой рост инфляции? Да. Держите деньги в рублях = теряете покупательную способность. Держите в активах = увеличиваете капитал. Держите деньги в активах номинированных в разных валютах = диверсифицируете валютные риски (еще лучше). Я, кстати, ничего не имею против валютной диверсификации и распределения активов по разным рынкам.

Не существует универсальной волшебной формулы: можно спокойно увеличивать капитал в России и нести убытки на американском рынке.

Про санкции: пока что никакие санкции не оказали существенно негативного влияния на бизнес компаний, наоборот — прибыли в целом по рынку только растут (за немногочисленными исключениями). Многие компании подешевели от санкций, это факт. Но в этом есть и свои плюсы. Я допустим сейчас вижу 15% форвардную див.доходность в префах Сбера, а акции падают дальше. Кто-то переживает, кто-то нет.

Евгений

12.09.2018

Илья, раскройте секрет — а как считаете долю инфляции в индексе? или где это можно посмотреть?

p.s. серьезно санкции навредили только русалу, да и тот вроде начал увеличивать отгрузки зарубеж

Анисимов Илья

12.09.2018

Евгений, не видел, чтобы кто-то рассматривал индекс в таком ключе.

(Рост инфляции/рост индекса).

С 97 по 2014 год индекс вырос на 1702%, инфляция на 1181%. Если бы инфляция выросла также на 1702%, то ее доля была бы 100% индекса, а так только 69,4%. Как-то так.

Артем

11.09.2018

Портфель должен состоят из акций различных рынков в том числе и американского. Нет конкретного ответа на вопрос «какой рынок лучше». Да вы правы что сейчас растет S&P500 а ВСЕ развивающиеся рынки падают, РФ не исключение. Но среднее P/E по emerging markets сейчас 12 а по S&P500 порядка 30. Покупайте недооцененные акции, это и есть value investing.

Наталья

12.09.2018

Спасибо, очень нравятся ваши статьи! Забираю к себе в группу по инвестированию.

Шурик

12.09.2018

Спасибо за шикарный анализ. Понял многое, только вот не понял, как вы вычисляете долю инфляции в индексе?

Александр

16.09.2018

Добрый день, Илья. Хочу узнать ваше мнение о программе цифровизации Ленэнерго, и в частности о её объеме ,озвученном в данном https://www.fontanka.ru/2018/09/14/110/ интервью Андреем Рюминым,

Анисимов Илья

17.09.2018

Добрый день, Александр. Цифровизация любой деятельности снижает затраты и не может быть чем-то негативным, так что думаю в долгосроке компания только выиграет от этого.

4-5 млрд. в год не такая большая сумма при текущих капексах и она вполне покрывается ростом тарифов и эффектом от сглаживания до 2020 года.

Влад

17.09.2018

Илья, а можно Вас попросить, как-то отслеживать у себя на сайте, индикатор доли инфляции в индексе?

Или может быть научите откуда брать данные, чтоб высчитывать его самостоятельно.

Я просто новичок в том деле и только учусь )

Спасибо.

Анисимов Илья

17.09.2018

Влад, буду периодически обновлять данные.

Евгения

17.10.2018

Здравствуйте, Илья! Большое Вам спасибо за то, что делитесь результатами своей исследовательской деятельности в доступной для понимания форме! Вы разрабатываете уникальные методики! Подскажите, пожалуйста, если возможно, как Вы рассчитываете рост инфляции. Например, по данным Госкомстата уровень годовой инфляции в 1998 г. по сравнению с 1997 г. составил 84,5%, а на Вашем графике — 88%. Далее по графику также — разница в несколько процентов с данными Госкомстата.

Анисимов Илья

17.10.2018

Евгения, добрый день и спасибо за отзыв. Я очень надеялся, что кто-нибудь проверит хотя бы выборочно цифры и найдет неточности, т.к. я действительно мог где-нибудь ошибиться. Вы правы, в 1998 году инфляция 84,5%, но я считал не с начала 1998 года, а с октября 1997 года для сравнения с индексом (который появился в конце сентября), поэтому накопленная инфляция у меня получается немного повыше.

DonaldTrump

09.04.2020

Илья, пожалуйста и эти расчеты.. весьма интересно сколько доля инфляции в индексе с учетом его падения

Спасибо!