Сравнение доходности индекса Мосбиржи MCFTR, индекса S&P500TR (в рублях), рублевой инфляции и доллара; доля инфляции в индексе Мосбиржи MCFTR на текущий момент

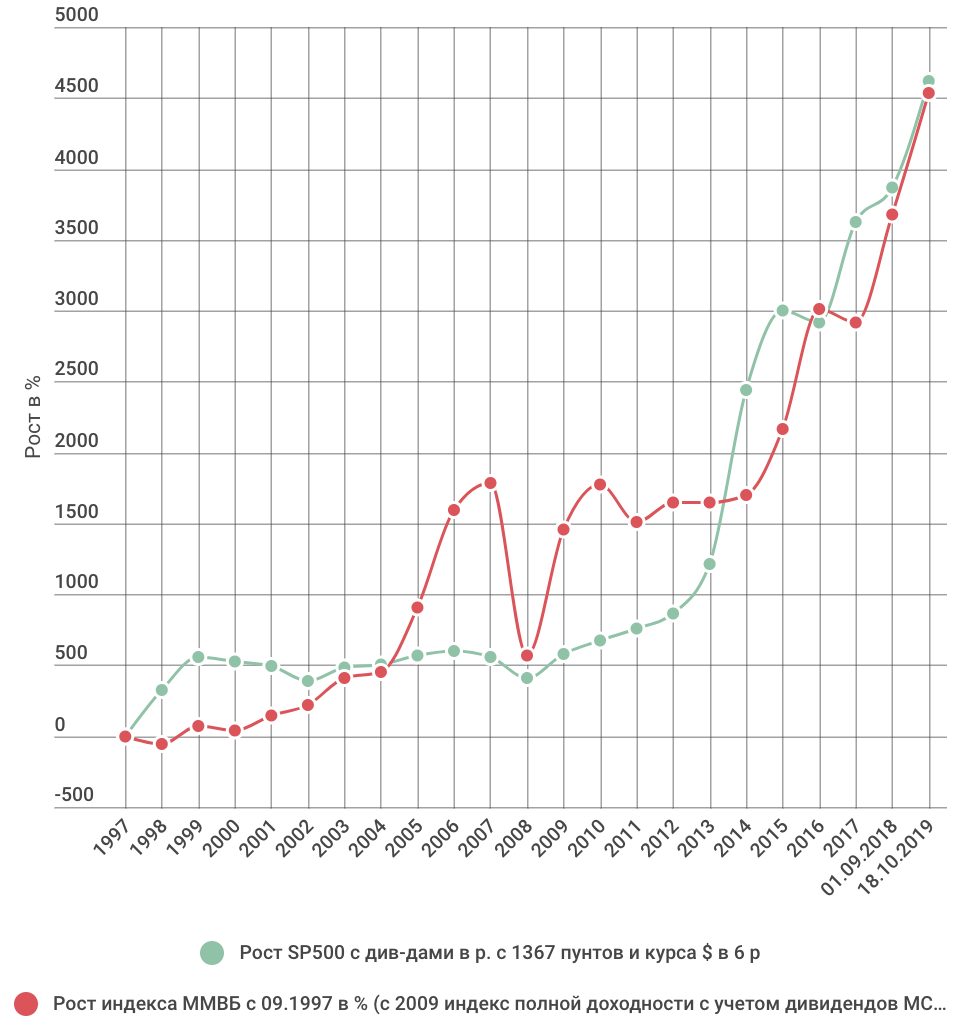

Если скорректировать рост американского индекса акций на девальвацию рубля и сравнить доходность с российским рублевым индексом акций (то есть привести рынки к общему рублевому знаменателю), получается довольно занимательная картина.

С 1997 года по 18.10.2019 доходность (с учетом выплаченных дивидендов) американского и российского индексов акций находится примерно на одном уровне:

-Индекс полной доходности SP500 TR с учетом дивидендов вырос на 4623% (в рублях);

-Индекс полной доходности Мосбиржи с учетом дивидендов MCFTR вырос на 4538%.

Американский индекс акций давал бОльшую доходность с 1997 года по 2004 год, затем около 10 лет уступал российскому и вновь опередил российский рынок только в 2014 году преимущественно за счет девальвации рубля и введения санкций.

С 2016 года доходности индексов сравнялись.

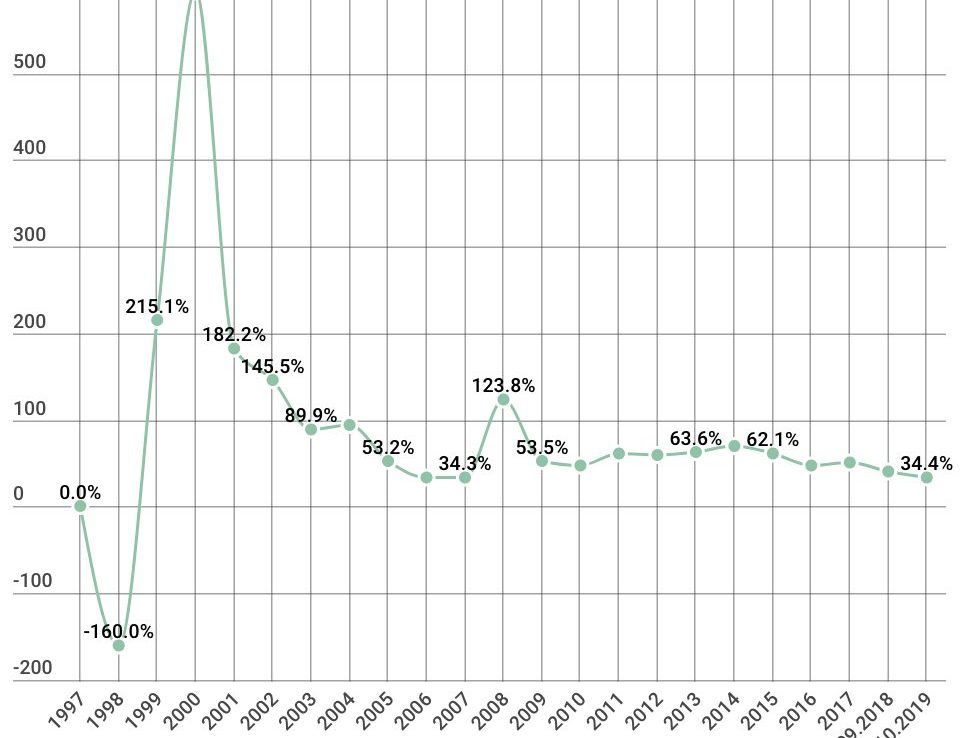

Доходность индекса Мосбиржи MCFTR, доллара и рублевая инфляция

Как видно на графике, в долгосрочной перспективе хранение денег в долларах приводит к снижению их покупательной способности в России, поскольку инфляция рубля (причем официальная) опережает девальвацию рубля (доход от роста курса доллара).

-Доходность рынка акций — 4538%;

-Инфляция рубля — 1562%;

-Доходность доллара (девальвация рубля) — 998%.

Доля инфляции в индексе (о том, что это такое, можно почитать здесь) в настоящий момент на минимальных значениях — 34,4%, как перед кризисом 2008 года. Хотя российский рынок явно не такой дорогой, как в 2007 году.

Напомню, что максимальная доля инфляции в индексе была в 2014 году — 69,4%, в 2008 году — 123,8% и в 2000 году — 594%. Это были оптимальные точки для покупки российских активов.

Высокая доля инфляции в индексе означает, что российские компании неоправданно дешевы в моменте, или высокие темпы инфляции приведут к переоценке стоимости компания, входящих в индекс. Так что по какой причине доля стала высокая — это не так важно. Важно то, что после этого происходит существенный рост.

Нужно также учитывать, что темп роста инфляции в последние годы в целом ниже темпа роста индекса, так что доля в долгосрочной перспективе будет снижаться. Но любые отклонения до 50-60% (как в период 2014 года), на мой взгляд, следует выкупать.

- Непродовольственный ритейл по итогам 2020 года. Актуализация информации и перспективы.

- Обзор компаний сектора «продовольственный ритейл». Достижение целевой цены для покупки.

- Обзор сетевых и генерирующих компаний по итогам 2020 года.

- Обзор компаний финансового сектора по итогам 2020 года. Выбираем лучших. Прогноз дивидендов за 2021 год.

- Обзор компаний металлургического сектора по итогам 2020 года.

- Обзор компаний нефтяного сектора по итогам 2020 года. Стоит ли держать Татнефть?

- Обзор рынка электромобилей по итогам 2020 года. Тренды, обзор китайского рынка, перспективы сектора. Стоит ли инвестировать на текущей коррекции?

- Непродовольственный ритейл по итогам 3-го квартала 2020. Перспективы Детского мира и М.Видео-Эльдорадо.

- «X5» VS «МАГНИТ» по итогам 9 месяцев 2020 года. Перспективы компаний.

- Обзор металлургического сектора по итогам 3-го кв. 2020 года. Впереди успешный год?

7 комментариев

Vlad14

25.10.2019

Илья, это отлично, что доходности рынков совпадают. Но если взять 1 доллар и вложить в 97 году в S&P и также вложить 1 доллар (6руб) и зафиксировать доходность сейчас, то получится что от S&P вы получите 40 долларов, а от ММВБ 4 доллара.

Анисимов Илья

25.10.2019

Давайте вместе посчитаем.

SP500TR в 1997 году 1367 п., сейчас 6053 п. Значит 1$ превратится в 4,4$ (6053/1267).

Индекс ММВБ в 1997 году 100п, сейчас 4638п. Значит вложенные 6 рублей (1$) вырастут до 278 рублей (6*4638/100).

278 р. по текущему курсу 63,86 это те же 4,4$.

Vlad14

26.10.2019

В вашем примере, вы берете ММВБ только. За счет сильной разницы роста индексов ММВБ получается схожая доходность. Если же взять S&P и РТС за тот промежуток, то от S&P будет примерно 4$, РТС 300п в 97 и 1400п в 2019. 6*4,66=28/65= 0,43$, за счет девальвации все доходы потеряны.

Анисимов Илья

26.10.2019

По вашим расчетам 1$, вложенный в российские компании, за 20 лет превратится в 0,43$. Расчеты вроде не настолько сложные, чтобы в них запутаться -:)

Давайте еще раз.

При работе с ММВБ используем 6 рублей, с РТС или SP500 — 1$.

В примере я беру не только ММВБ, но и повышенную рублевую доходность индекса уменьшаю на девальвацию рубля, поэтому получившийся результат можно сравнивать с долларовым SP500.

Можно посчитать, как это делаете вы — результат не изменится. Только в вашем примере не нужно RTS переводить в рубли, так как это уже долларовый индекс.

Также берем 1 доллар и инвестируем. 1 доллар вложенный в РТС (545 п. в 1997 году) превратится в 4,4$ (2400 п. сейчас RTSTR с учетом дивидендов).

Vlad14

29.10.2019

Понял, спасибо. Не знал что РТС в долларах просто)))

Тогда все достаточно неплохо с нашими бумагами получается.

DonaldTrump

09.04.2020

Илья, можно попросить вас обновить данные в статье?

Анисимов Илья

10.04.2020

Обновил интерактивные графики