«АЛРОСА» отчет за 3 кв. 2019 г. МСФО (чистая прибыль упала на 44% г/г)

Выручка за 3 кв. снизилась на 20% кв/кв, до 46 млрд руб. на фоне снижения объемов продаж (-23% кв/кв), что частично было компенсировано ростом средних цен реализации. Снижение выручки на 35% г/г связано с сокращением объемов продаж (‑5% г/г) и ростом доли мелкоразмерных камней.

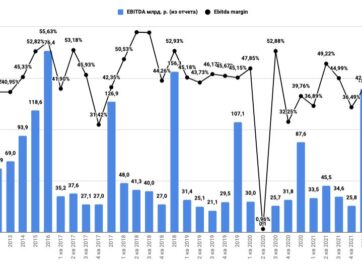

Показатель EBITDA за 3 кв. составил 21 млрд руб., снизившись на 16% кв/кв (-47% г/г) на фоне снижения выручки.

Рентабельность по EBITDA за 3 кв. увеличилась на 2 п.п. кв/кв и составила 46% (-11% п.п. г/г).

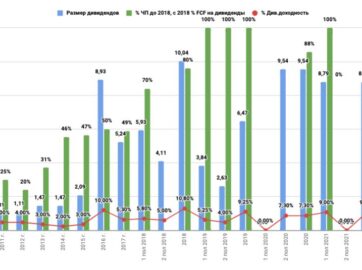

Свободный денежный поток за 3 кв. вырос на 4% кв/кв до 2,5 млрд руб. на фоне роста операционного денежного потока при незначительном увеличении инвестиций (+2% кв/кв).

Чистая прибыль за 3 кв. составила 13 млрд руб., без изменений кв/кв, в том числе за счет признания прочего дохода (освобождение от обязательств по гарантии перед банком в сумме 1,5 млрд руб.). Снижение на 44% г/г обусловлено снижением выручки и рентабельности по EBITDA (‑11 п.п. г/г).

Чистый долг/12М EBITDA1 на конец 3 кв. 2019 г. вырос до 0,6х (2 кв. 2019 г. – 0,3х).

- Разбор статьи А.Мовчана «Почему Мосбиржа показывает рекордный рост, несмотря на застой в экономике?»

- Сравнение доходности индекса Мосбиржи MCFTR, индекса S&P500TR (в рублях), рублевой инфляции и доллара; доля инфляции в индексе Мосбиржи MCFTR на текущий момент

- Максимальные доходности на российском фондовом рынке

- Все, что нужно знать о мультипликаторах: как их правильно применять на российском рынке и есть ли альтернатива?

- Инвестирование в российские компании проигрывает инфляции?

- Финансовый кризис — лучшее время покупать акции (исторический анализ падений индекса ММВБ)

- Основные стратегии торговли на фондовом рынке (доходная и стоимостная стратегия)

- Непродовольственный ритейл по итогам 2020 года. Актуализация информации и перспективы.

- Обзор компаний сектора «продовольственный ритейл». Достижение целевой цены для покупки.

- Обзор сетевых и генерирующих компаний по итогам 2020 года.

- Обзор компаний финансового сектора по итогам 2020 года. Выбираем лучших. Прогноз дивидендов за 2021 год.

- Обзор компаний металлургического сектора по итогам 2020 года.

- Обзор компаний нефтяного сектора по итогам 2020 года. Стоит ли держать Татнефть?

- Обзор рынка электромобилей по итогам 2020 года. Тренды, обзор китайского рынка, перспективы сектора. Стоит ли инвестировать на текущей коррекции?

- Непродовольственный ритейл по итогам 3-го квартала 2020. Перспективы Детского мира и М.Видео-Эльдорадо.

- «X5» VS «МАГНИТ» по итогам 9 месяцев 2020 года. Перспективы компаний.

- Обзор металлургического сектора по итогам 3-го кв. 2020 года. Впереди успешный год?

Наша группа VK—>присоединиться